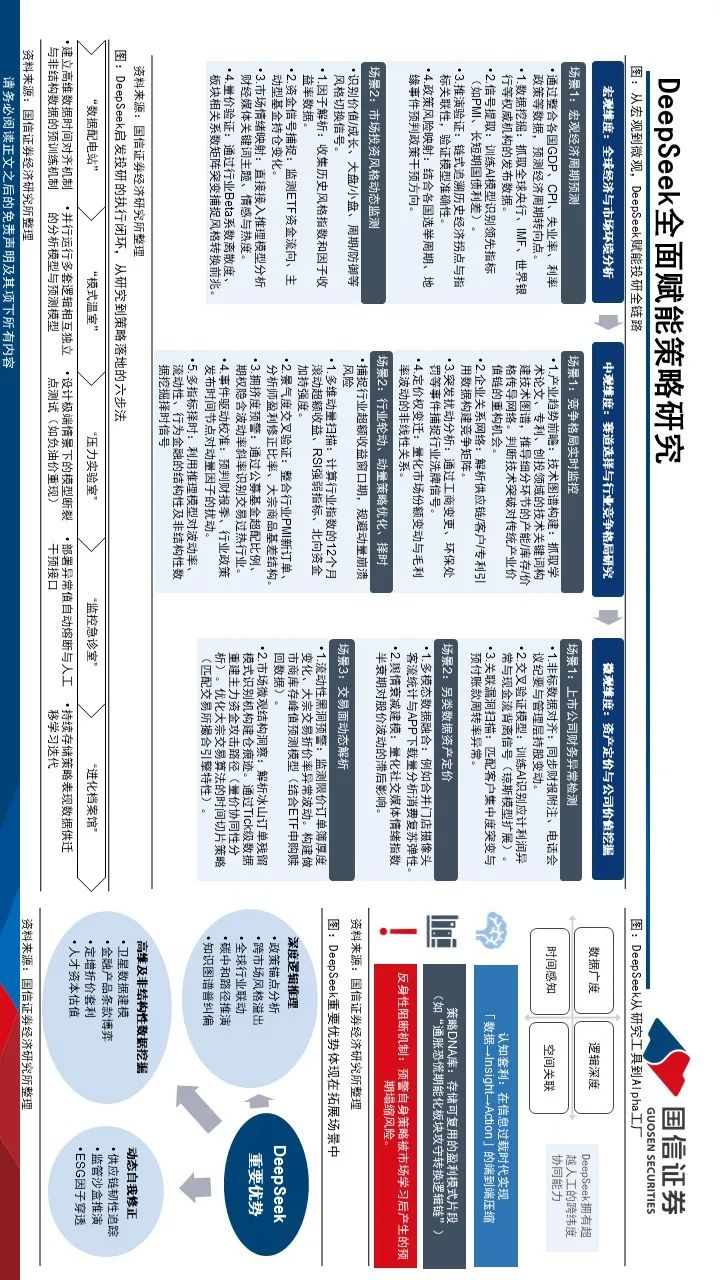

DeepSeek從宏觀、中觀、微觀層面全鏈路賦能策略研究。宏觀層面,DeepSeek能夠在宏觀經濟周期預測、市場投資風格預測中起到一定的賦能作用,在識別領先指標、信號捕捉、拐點識別、情緒識別、量價驗證等維度進行預測和監測;中觀層面,DeepSeek應用的核心場景包括競爭格局實時監控、行業輪動策略優化;微觀層面則主要聚焦于上市公司財務異常檢測、另類數據資產定價、交易面動態解析等。本文從大盤擇時和行業輪動兩個維度對DeepSeek賦能傳統策略研究進行分析與實踐。

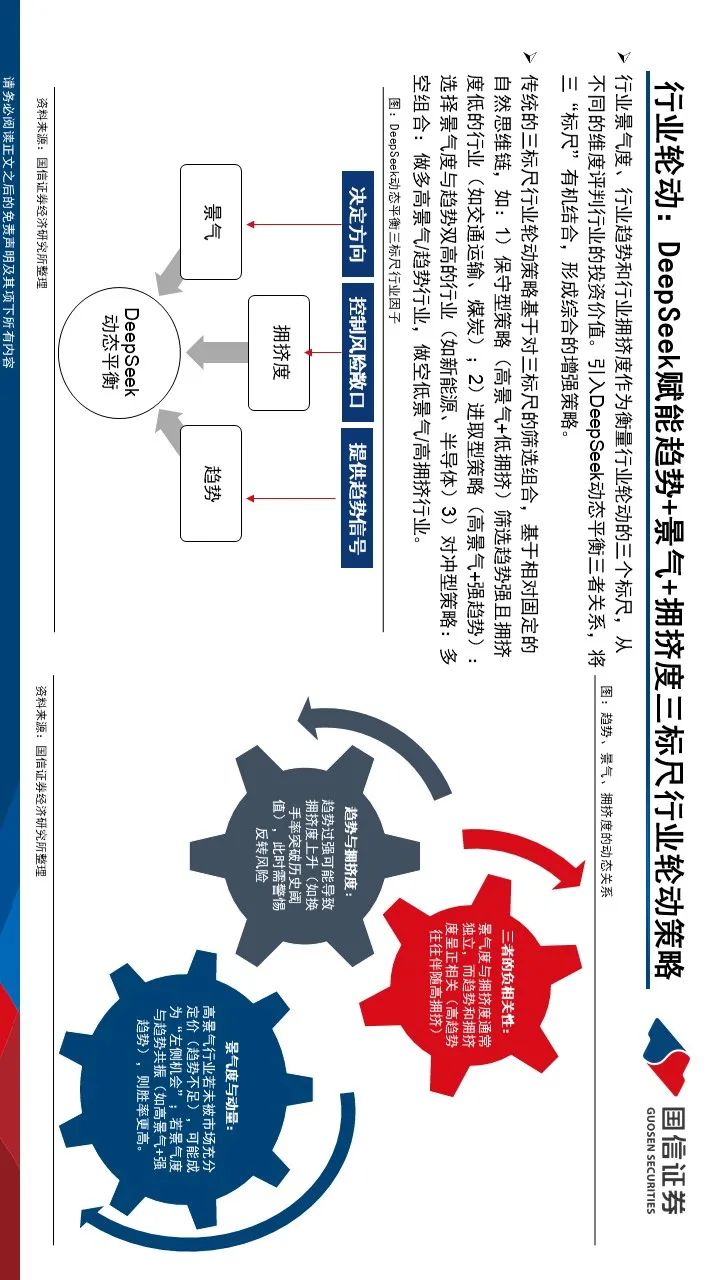

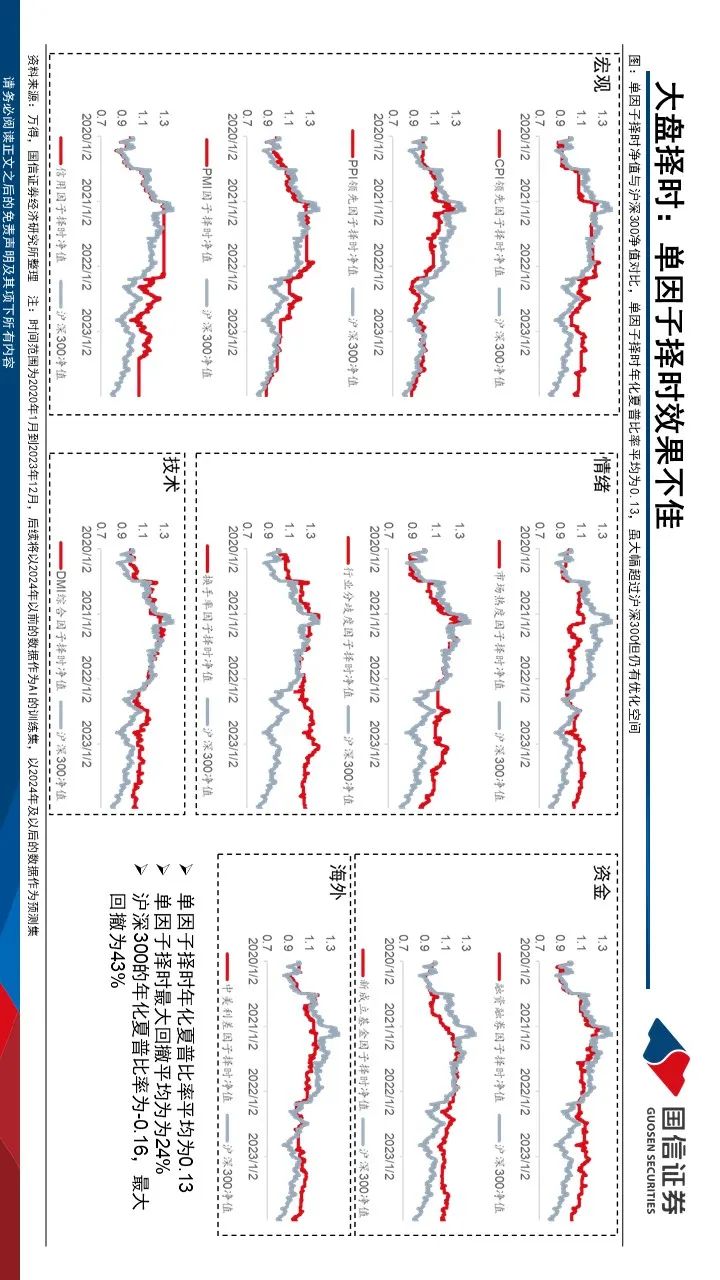

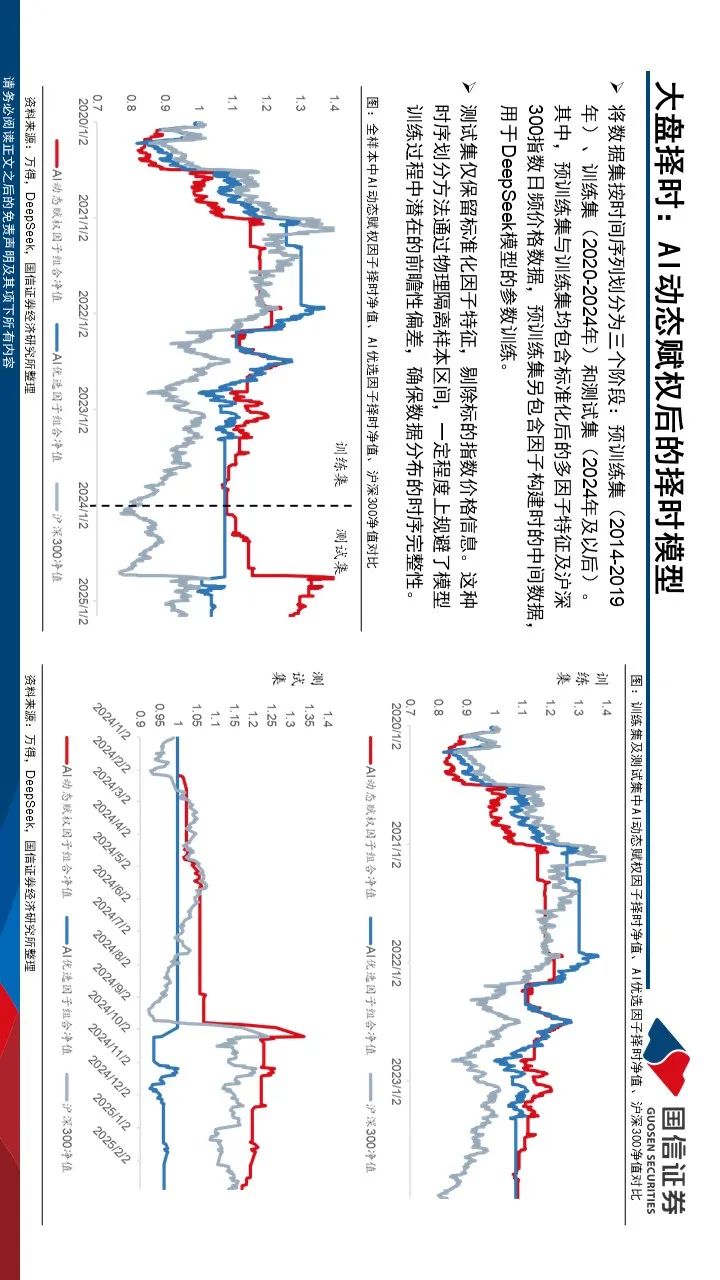

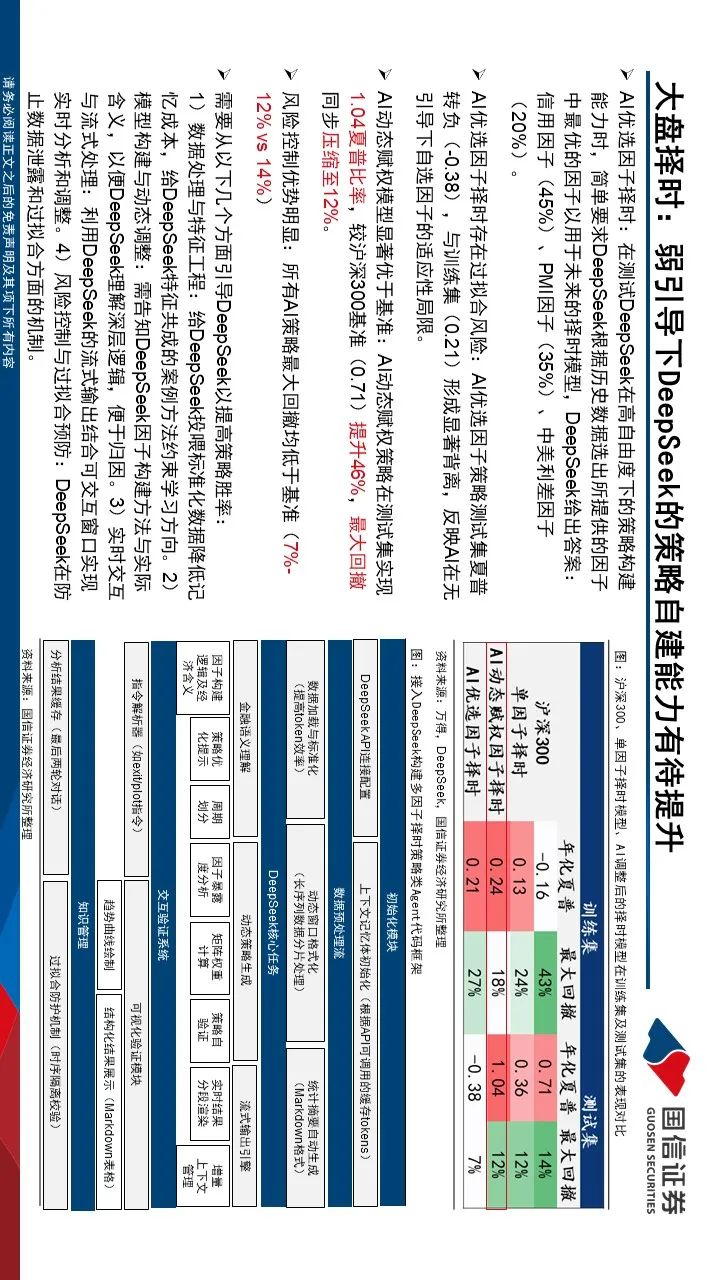

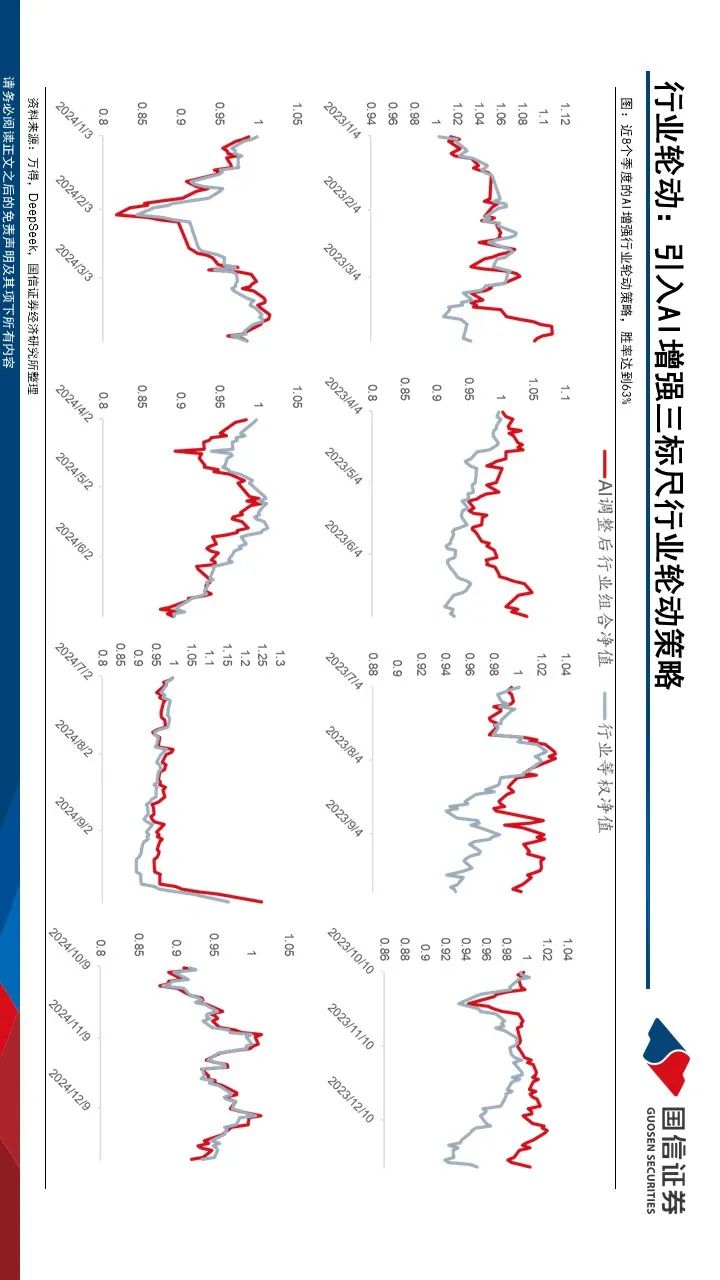

大盤擇時層面,DeepSeek動態賦權多因子擇時能夠起到較好的效果。我們采用宏觀、資金、情緒、技術、海外五個維度10余個指標構建權益市場打分模型,基準模型通過對五維因子簡單加總得出擇時觀點,通過引入DeepSeek實現動態因子賦權和自適應窗口調整,實現對原有擇時策略的優化。從結果上看,DeepSeek優化后的動態賦權模型顯著優于基準,在測試集上實現了1.04的夏普比率,同時融入DeepSeek的各類策略在最大回撤控制上相較基準策略有所提升。

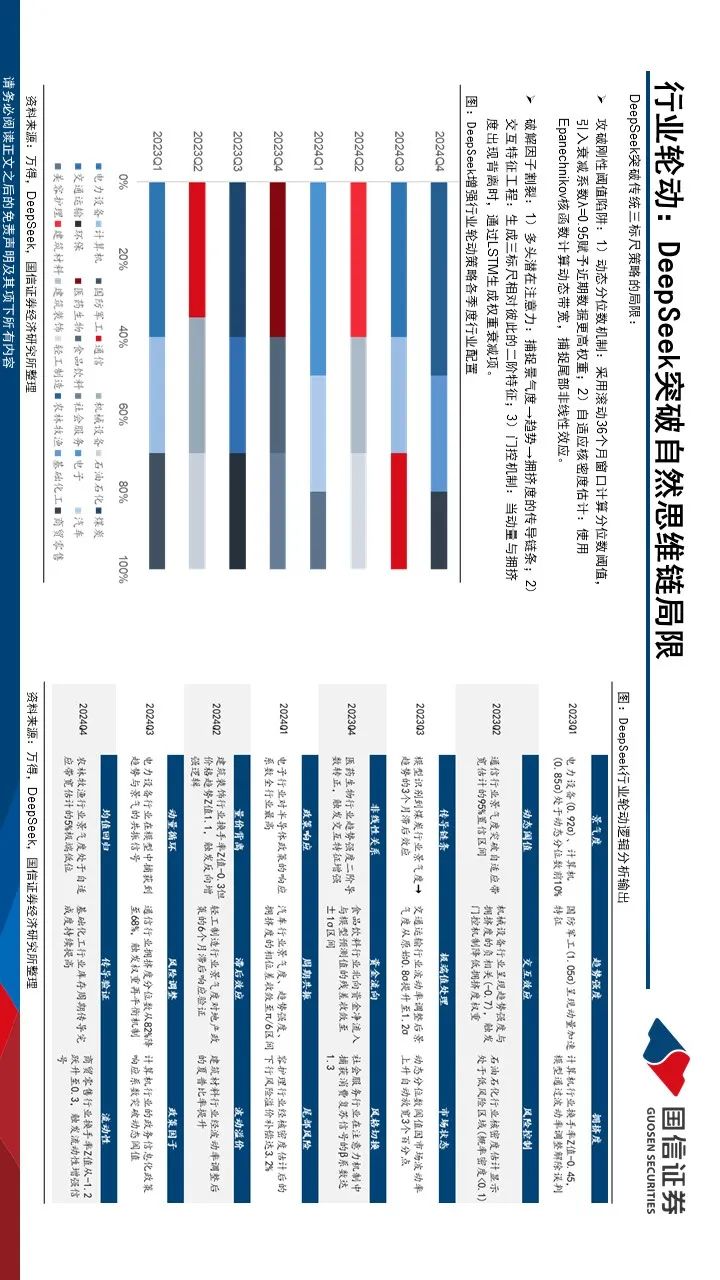

行業輪動層面,DeepSeek對基于景氣度、擁擠度、趨勢的“三標尺模型”起到了一定的增強作用。DeepSeek在行業輪動策略上能夠通過攻破剛性閾值陷阱、破解因子割裂來解決“三標尺模型”的局限,從結果上看,2020-2024年,DeepSeek賦能后行業輪動策略在最大回撤控制上相較等權指數優化幅度達到41%。2025年一季度,DeepSeek賦能后的輪動模型,在溫和上漲的市場環境中進一步放大了賺錢效應,風險收益比同樣優于行業等權策略。

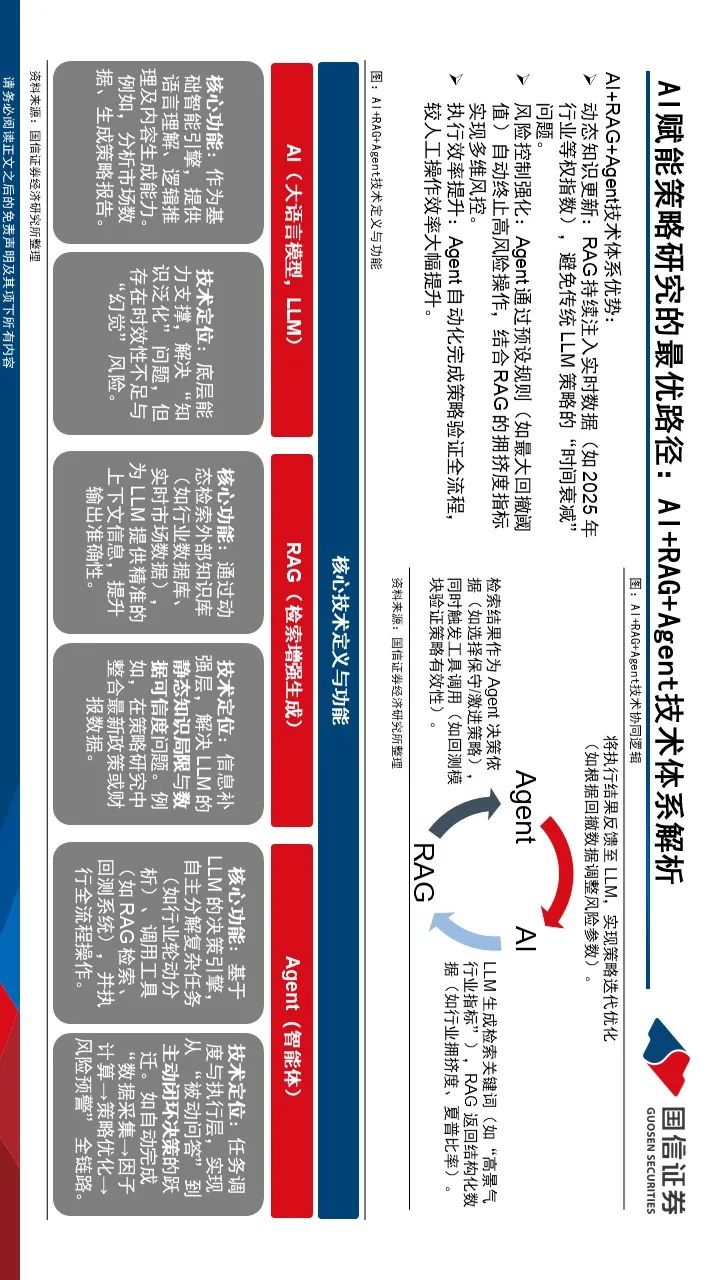

AI賦能策略研究的最優路徑:AI+RAG+Agent技術體系。1)動態知識更新:RAG 持續注入實時數據(如 2025 年行業等權指數),避免傳統 LLM 策略的“時間衰減”問題;2)風險控制強化:Agent 通過預設規則(如最大回撤閾值)自動終止高風險操作,結合 RAG 的擁擠度指標實現多維風控;3)執行效率提升:Agent 自動化完成策略驗證全流程,較人工操作效率大幅提升。

風險提示:模型過擬合風險,DeepSeek的訓練依賴于投喂的框架語料與底稿數據,多維框架下存在過擬合風險;數據口徑調整風險,宏觀指標統計口徑的調整可能帶來AI配置結論的改變;AI推理的不穩健性,AI模型的輸出結論具備一定隨機性,多次生成可能產生不同的結果

分析師:陳凱暢 ?SAC執業資格證書 ? 編碼:S0980523090002

分析師:王 ? 開 ?SAC執業資格證書 ? 編碼:S0980521030001

分析師:董德志? SAC執業資格證書 ? 編碼:S0980513100001

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)