日本7.8萬億美元規模的國債市場正經歷歷史性劇變。在長期通縮后,日本長期國債收益率以驚人速度攀升,30年期國債收益率本周五觸及2.985%,距離3.03%的歷史高位僅一步之遙,40年期收益率更創下3.47%的紀錄新高。這場收益率曲線陡化浪潮中,長期利率漲幅達到短期利率的兩倍,形成罕見倒掛態勢。

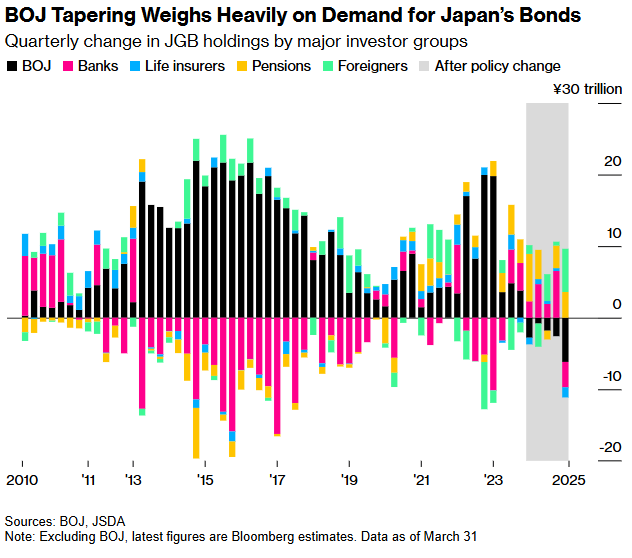

日本央行正處于政策轉折的暴風眼。隨著經濟擺脫通貨緊縮,該央行已縮減了債券購買規模,但本土機構投資者尚未接棒。日本最大壽險公司——日本人壽保險等傳統買家仍持幣觀望,擔憂特朗普政府關稅政策引發的全球市場動蕩。瑞穗證券首席策略師大森翔樹指出:“這不僅是收益率曲線的傾斜,更是日本貨幣財政范式轉換的信號。”

圖1

圖1據了解,政府債務規模高居發達國家之首的日本,正面臨償債成本飆升與經濟增長乏力的雙重擠壓。日本首相石破茂需在7月參議院選舉前平衡財政刺激與國防開支需求,而美日貿易摩擦風險更令局勢復雜化。日興資管全球策略師娜奧米·芬克警告:“日本央行必須警惕家庭通脹預期脫錨,財政擴張也需保持克制,否則將引發信用評級警報。”

圖2

圖2當前,市場呈現極端分化態勢:三井住友信托資管策略師稻留勝俊預言30年期收益率將突破3%心理關口,而Resona資管首席基金經理武田藤原則認為流動性枯竭導致超長期債券遭拋售,收益率已見頂。值得關注的是,先鋒集團等外資機構開始逆向抄底,其國際利率主管阿萊斯·庫特尼表示:“貿易緊張緩和將為央行收緊政策鋪路,長期收益率將在2.5%-3%區間筑底。”

事實上,日本收益率曲線趨陡是全球趨勢的一部分。全球投資者,尤其是美國國債市場的參與者,正努力應對“新世界秩序”及特朗普政府政策的不確定性。德國長期利率也因里程碑式支出計劃面臨上行壓力。然而,日本的情況尤為突出,一些債券持有人正面臨損失。

自4月開始,日本10年期和30年期債券收益率之差已擴大約50個基點,遠超美國、德國和英國等。日本基準10年期債券收益率甚至可能超過面臨所謂“日本化”擔憂的中國。

彭博策略師Mark Cranfield指出,日本債務利息成本不斷攀升,未來可能面臨信用評級公司的負面審查。政府希望國債收益率暴跌,但資金從固定收益投資組合轉向股票,使這一希望暫時難以實現。

超長期收益率的持續攀升可能推高企業貸款和抵押貸款的成本。但另一方面,隨著存貸款利差擴大,銀行利潤可能會增加。部分市場參與者認為收益率曲線趨陡只是暫時現象,預計隨著緊張情緒消退,超長期收益率將有所回落。

圖3

圖3值得一提的是,日本在本財年超長期國債的凈供給量顯著增加,但人壽保險公司的購買需求卻持續缺席,會導致市場供需失衡不斷加劇。

對此,巴克萊證券日本有限公司日本外匯和利率策略主管門田慎一郎表示:“人壽保險公司的需求是30年期債券最終穩定的關鍵,但我們尚未聽說任何購買意向。”

野村證券公司高級日元利率策略師藤堂俊明認為:“海外投資者和養老基金不太可能取代人壽保險公司,成為超長期日本國債的穩定買家,且難以完全彌補需求不足。”此外,凈供應量(總供應量減去贖回量)一直集中在超長期債券,表明這些期限的債券持續面臨上行壓力。

圖4

圖4總的來說,這場債市風暴正外溢至實體經濟。抵押貸款利率隨行就市攀升,但銀行存貸利差擴大或成罕見利好。正如瑞穗證券大森翔樹所言:“在通脹、財政與全球利率波動的三重壓力下,日本金融航船正駛入未知海域,平衡經濟穩定與金融風險成為終極考驗。”

責任編輯:郭建

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)