界面新聞?dòng)浾?| 楊志錦

界面新聞編輯 | 王姝

時(shí)隔8年,金融資產(chǎn)投資公司(AIC牌照)再度開(kāi)閘,但職能重點(diǎn)由債轉(zhuǎn)股調(diào)整為支持新質(zhì)生產(chǎn)力發(fā)展。

5月7日,國(guó)家金融監(jiān)督管理總局官網(wǎng)發(fā)布消息稱(chēng),同意興業(yè)銀行籌建興銀金融資產(chǎn)投資公司。次日,招商銀行、中信銀行公告稱(chēng),將出資設(shè)立金融資產(chǎn)投資公司,但尚需監(jiān)管部門(mén)批準(zhǔn)。這意味著繼2017年五大行獲得相關(guān)牌照后,前述三家股份行也將獲得AIC牌照,這本身也是監(jiān)管層對(duì)三家股份行實(shí)力的認(rèn)可。

雖然股份行既沒(méi)有國(guó)有大行那樣的資金、資本實(shí)力,也不像城農(nóng)商行一樣有地方政府的支持,但一批股份行通過(guò)創(chuàng)新“殺出重圍”,奠定了自身的江湖地位,在2010年前后形成了鮮明的“標(biāo)簽”:以零售金融業(yè)務(wù)為特色的招商銀行,以小微金融見(jiàn)長(zhǎng)的民生銀行,以同業(yè)業(yè)務(wù)為特色的興業(yè)銀行,以對(duì)公業(yè)務(wù)為主的中信銀行、浦發(fā)銀行。

10多年來(lái),民生銀行、浦發(fā)銀行因由各異,主要指標(biāo)有所掉隊(duì)。招商銀行則穩(wěn)健成長(zhǎng),成為銀行業(yè)的標(biāo)桿,興業(yè)銀行、中信銀行經(jīng)過(guò)業(yè)務(wù)調(diào)整后依然處于股份行頭部。在國(guó)內(nèi)系統(tǒng)重要性銀行名單中,招商銀行、興業(yè)銀行處于四大行之后的第二檔,與交通銀行并列,中信銀行居次一檔,和郵儲(chǔ)銀行并列。

財(cái)報(bào)數(shù)據(jù)顯示,2024年三家股份行體量接近,已經(jīng)坐穩(wěn)股份行前三甲的位置。不過(guò)招商銀行資產(chǎn)規(guī)模、營(yíng)收、凈利潤(rùn)、市值全面領(lǐng)先,不僅坐穩(wěn)了股份行的“頭把交椅”,還成為諸多銀行學(xué)習(xí)的榜樣。

興業(yè)銀行在資產(chǎn)規(guī)模、凈利潤(rùn)、市值三項(xiàng)指標(biāo)上超越中信銀行,但2024年?duì)I收略低于中信銀行。從主要指標(biāo)看,興業(yè)銀行應(yīng)是股份行的“二哥”,但中信銀行并不甘心,該行管理層曾在業(yè)績(jī)會(huì)表示:“在不遠(yuǎn)的未來(lái),我們一定要實(shí)現(xiàn)股份行第二的目標(biāo)。”

零售業(yè)務(wù)是基石,個(gè)人業(yè)務(wù)將是這場(chǎng)股份行爭(zhēng)霸賽的焦點(diǎn)。興業(yè)銀行和中信銀行以對(duì)公業(yè)務(wù)見(jiàn)長(zhǎng),但二者近年來(lái)積極彌補(bǔ)零售業(yè)務(wù)短板且未來(lái)仍將繼續(xù)發(fā)力。可以預(yù)期的是,未來(lái)幾年二者誰(shuí)能在零售業(yè)務(wù)負(fù)債端及財(cái)富管理業(yè)務(wù)上形成優(yōu)勢(shì),將決定股份行“二哥”的歸屬。

長(zhǎng)期來(lái)看,中國(guó)經(jīng)濟(jì)正從“房地產(chǎn)—地方政府—金融”舊三角循環(huán)轉(zhuǎn)向“科技-產(chǎn)業(yè)-金融”新三角循環(huán),誰(shuí)能在其中找到新的商機(jī)并取得較大的領(lǐng)先優(yōu)勢(shì),將決定股份行“一哥”的歸屬。

十年資產(chǎn)規(guī)模興衰

資產(chǎn)規(guī)模是衡量一家商業(yè)銀行的關(guān)鍵指標(biāo),因?yàn)橐?guī)模越大,理論上銀行可通過(guò)利差賺取更多收益,一定程度上也能帶來(lái)更多的手續(xù)費(fèi)及傭金收入。

財(cái)報(bào)數(shù)據(jù)顯示,截至2025年3月末招商銀行、興業(yè)銀行、中信銀行總資產(chǎn)規(guī)模分別為12.5萬(wàn)億、10.6萬(wàn)億、9.9萬(wàn)億,預(yù)計(jì)今年6月末中信銀行總資產(chǎn)即將邁入10萬(wàn)億大關(guān)。在中國(guó)商業(yè)銀行的版圖中,它們總資產(chǎn)規(guī)模也位居前十,僅次于六大國(guó)有銀行。

過(guò)去十年,中信銀行、興業(yè)銀行雖然對(duì)招商銀行“窮追不舍”,但二者與招行的資產(chǎn)差距反而拉大了。2016年中信銀行總資產(chǎn)規(guī)模僅相差招商銀行100多億元,興業(yè)銀行2016年、2017年資產(chǎn)規(guī)模一度超過(guò)招商銀行,但從2018年后招商銀行總資產(chǎn)規(guī)模持續(xù)超越二者,2024年末興業(yè)銀行、中信銀行總資產(chǎn)相當(dāng)于招行的85%、79%。

以2024年、2017年的數(shù)據(jù)對(duì)比看,招商銀行資產(chǎn)規(guī)模擴(kuò)張較快主要因?yàn)榻鹑谕顿Y增長(zhǎng)較快,且對(duì)公貸款和個(gè)人貸款也保持一定增長(zhǎng)速度。期間招商銀行金融投資增長(zhǎng)2.65倍,遠(yuǎn)高于興業(yè)銀行、中信銀行,這意味著招行將更多的資源配置到了債市尤其是政府債券。

財(cái)報(bào)數(shù)據(jù)顯示,截至2024年末招行持有的政府債券超2萬(wàn)億,相比2017年末增長(zhǎng)超3倍。“我們之所以加大債券投資力度,也是考慮了資產(chǎn)投放壓力,尤其是考慮了資產(chǎn)荒、零售信貸需求不足的情況,加大了債券的配置力度。”招行行長(zhǎng)王良在該行2022年中期業(yè)績(jī)會(huì)上表示。

信貸方面,2017年-2024年招商銀行對(duì)公貸款、零售貸款分別增長(zhǎng)72%、104%至2.86萬(wàn)億、3.64萬(wàn)億,其零售貸款余額高出中信銀行、興業(yè)銀行上萬(wàn)億,零售業(yè)務(wù)的根基進(jìn)一步鞏固。不過(guò)對(duì)公貸款規(guī)模仍低于中信銀行、興業(yè)銀行。

興業(yè)銀行在市場(chǎng)有“同業(yè)之王”的稱(chēng)號(hào),依靠著同業(yè)資產(chǎn)的擴(kuò)張,興業(yè)銀行資產(chǎn)規(guī)模在2016年、2017年一度超越招行,但隨著同業(yè)業(yè)務(wù)監(jiān)管趨嚴(yán),興業(yè)銀行戰(zhàn)略轉(zhuǎn)變?yōu)椤吧绦?投行”。

2017年,興業(yè)銀行對(duì)公貸款規(guī)模在三家銀行中最低,但通過(guò)在對(duì)公領(lǐng)域集中發(fā)力,興業(yè)銀行對(duì)公貸款實(shí)現(xiàn)對(duì)招商銀行、中信銀行的反超,在對(duì)公業(yè)務(wù)上形成優(yōu)勢(shì),2024年末興業(yè)銀行對(duì)公貸款余額達(dá)到3.44萬(wàn)億。雖然對(duì)公、零售貸款增幅為三家銀行中最高,但由于同業(yè)資產(chǎn)被壓縮,興業(yè)銀行總資產(chǎn)仍低于招商銀行。

中信銀行以對(duì)公業(yè)務(wù)見(jiàn)長(zhǎng),被市場(chǎng)稱(chēng)為“對(duì)公之王”,2017年其對(duì)公貸款1.86萬(wàn)億,居三家股份行之首,占全行信貸的六成。但對(duì)公貸款受制于較高的基數(shù)及房地產(chǎn)、制造業(yè)等行業(yè)風(fēng)險(xiǎn)暴露影響,其對(duì)公貸款增幅在三家銀行中最低。期間中信銀行零售貸款增幅要高于對(duì)公貸款,2024年末零售貸款余額比興業(yè)銀行高,零售轉(zhuǎn)型取得一定成效。

招行高營(yíng)收、高市值背后

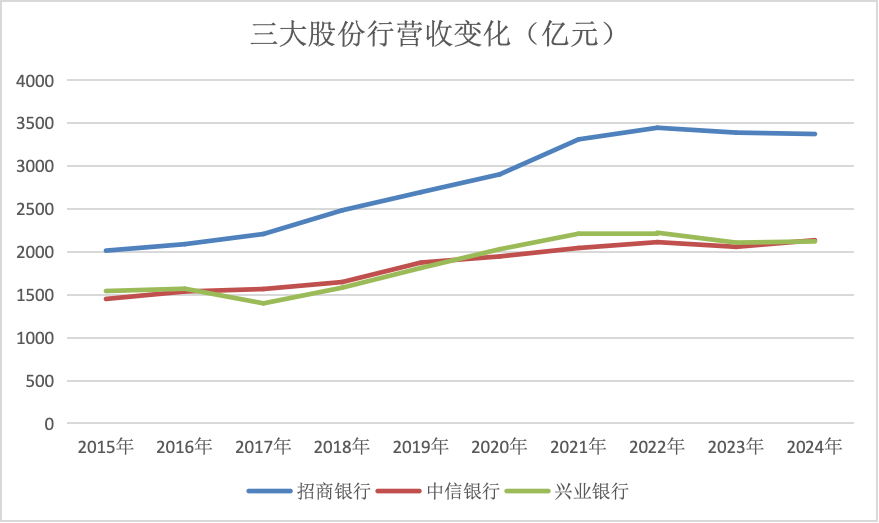

從營(yíng)業(yè)收入看,2024年招商銀行、中信銀行、興業(yè)銀行分別為3375億元、2136億元、2122億元。

拉長(zhǎng)時(shí)間看,10年來(lái)中信銀行、興業(yè)銀行營(yíng)業(yè)收入大體相當(dāng),有時(shí)中信銀行略高,有時(shí)興業(yè)銀行略高。不過(guò)與招商銀行對(duì)比,二者的差距在拉大。2015年中信銀行、興業(yè)銀行的營(yíng)收規(guī)模相當(dāng)于招商銀行的73%,但2024年這一比例降至63%。

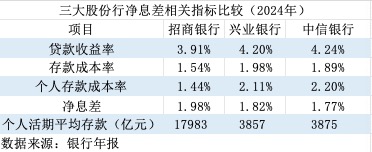

究其原因,招商銀行不僅資產(chǎn)規(guī)模更高、擴(kuò)張速度更快,凈息差也更高。財(cái)報(bào)數(shù)據(jù)顯示,2024年招商凈息差為1.98%,高出興業(yè)銀行、中信銀行20BP左右。分析來(lái)看,招商銀行的凈息差優(yōu)勢(shì)并沒(méi)有來(lái)自資產(chǎn)端,而是來(lái)自于負(fù)債端。

財(cái)報(bào)數(shù)據(jù)顯示,2024年興業(yè)銀行、中信銀行存款成本率分別為1.98%、1.89%,而招商銀行存款成本率僅1.54%,是存款成本率最低的上市銀行之一。這背后則是招商銀行個(gè)人存款尤其個(gè)人活期存款規(guī)模大、占比高,活期存款的成本遠(yuǎn)低于定期存款,這使得招商銀行整體存款成本率較低。

具體而言,2024年招商銀行個(gè)人活期平均存款余額1.8萬(wàn)億元,而興業(yè)銀行、中信銀行不到4000億元;2024年招商銀行個(gè)人存款成本率為1.44%,相比興業(yè)銀行、中信銀行低70BP左右,這是招商銀行零售金融業(yè)務(wù)最大的優(yōu)勢(shì)之一。

這也說(shuō)明零售金融戰(zhàn)略轉(zhuǎn)型不是一朝一夕的事情,而是系統(tǒng)化的持續(xù)改造。零售金融貸款端可以通過(guò)降低利率、擴(kuò)大投放等快速上量實(shí)現(xiàn)超越,但存款端的經(jīng)營(yíng)則需要久久為功。招商銀行在零售領(lǐng)域深耕20年,構(gòu)建了多元化的金融產(chǎn)品體系,增強(qiáng)了客戶(hù)粘性,形成了大量低成本的存款。

在有效信貸需求不足的背景下,存款的高增也給招商銀行帶來(lái)“幸福的煩惱”。2022年以來(lái)招商銀行存款總額仍保持著10%以上的高速增長(zhǎng),但信貸需求不足,因此招行只能更多配置政府債券,其1.44%的個(gè)人存款成本率比國(guó)債、地方債的票面要低,仍有利差可賺。而興業(yè)銀行、中信銀行存款增速低于10%且存款成本率較高,更多地配置貸款。

零售金融業(yè)務(wù)形成的龐大客群既能為商業(yè)銀行帶來(lái)低成本的存款,也為商業(yè)銀行發(fā)展中間業(yè)務(wù)提供了堅(jiān)實(shí)的基礎(chǔ),成為手續(xù)費(fèi)與傭金凈收入的核心驅(qū)動(dòng)力。

財(cái)報(bào)數(shù)據(jù)顯示,2024年招商銀行手續(xù)費(fèi)與傭金凈收入721億元,高于中信銀行(311億)、興業(yè)銀行(241億);同期招商銀行手續(xù)費(fèi)與傭金凈收入占營(yíng)業(yè)收入的比重為21%,而中信銀行、興業(yè)銀行分別為15%、11%。

這也是招商銀行營(yíng)收遠(yuǎn)高于興業(yè)銀行、中信銀行的重要原因。與此同時(shí),靠著手續(xù)費(fèi)凈收入高于興業(yè)銀行,2024年中信銀行在資產(chǎn)規(guī)模低于興業(yè)銀行的情況下實(shí)現(xiàn)營(yíng)收略高于興業(yè)銀行。

中間業(yè)務(wù)具有資本占用低或不占用、穩(wěn)定性好、持續(xù)性強(qiáng)、風(fēng)險(xiǎn)低等特點(diǎn),一定程度上體現(xiàn)了商業(yè)銀行的核心競(jìng)爭(zhēng)力和創(chuàng)新能力,是衡量“輕型銀行”的關(guān)鍵指標(biāo)。中間業(yè)務(wù)品種較為豐富、占比更高的銀行可以獲得更高的ROE,其在市值上也更能獲得認(rèn)可。正因?yàn)槿绱耍行惺兄递^高,相當(dāng)于2.4個(gè)興業(yè)銀行、2.8個(gè)中信銀行。

業(yè)務(wù)板塊比較

商業(yè)銀行雖然業(yè)務(wù)側(cè)重點(diǎn)不同,但從業(yè)務(wù)板塊上劃分,主要是零售金融、公司金融、金融市場(chǎng)及資金業(yè)務(wù)三大板塊。近年來(lái),三大股份行在鍛長(zhǎng)板的同時(shí),也在補(bǔ)短板,以使三大板塊之間更加協(xié)調(diào)。

招商銀行在20年前就開(kāi)啟零售金融的戰(zhàn)略轉(zhuǎn)型,并提出“不做批發(fā)現(xiàn)在沒(méi)有飯吃,不做零售將來(lái)沒(méi)有飯吃”,不過(guò)近年來(lái)也在積極發(fā)展對(duì)公業(yè)務(wù)和金融市場(chǎng)業(yè)務(wù)。

王良2024年3月在該行業(yè)績(jī)會(huì)上表示:“要繼續(xù)保持零售銀行主體地位,僅靠零售銀行一體的發(fā)展孤掌難鳴。俗話(huà)說(shuō)‘獨(dú)行快、眾行遠(yuǎn)’,必須各板塊協(xié)同發(fā)展,才能更好支持零售主體。所以必須加快打造公司金融特色化競(jìng)爭(zhēng)優(yōu)勢(shì),加強(qiáng)投行和金融市場(chǎng)業(yè)務(wù)發(fā)展,打造新的業(yè)務(wù)增長(zhǎng)極。”

在“商行+投行”定位下,興業(yè)銀行在為企業(yè)提供基本存貸款服務(wù)的同時(shí),還積極提供債券承銷(xiāo)、并購(gòu)融資、財(cái)務(wù)顧問(wèn)等投行服務(wù),反映在財(cái)務(wù)上一方面可助力對(duì)公貸款增長(zhǎng),另一方面通過(guò)投行業(yè)務(wù)獲取手續(xù)費(fèi)。因此,興業(yè)銀行公司金融、金融市場(chǎng)業(yè)務(wù)較為突出,但零售業(yè)務(wù)是短板。

近年來(lái)中信銀行零售業(yè)務(wù)轉(zhuǎn)型步伐明顯加快。2021年中信銀行提出以財(cái)富管理為支點(diǎn),以“板塊融合、公私聯(lián)動(dòng)、集團(tuán)協(xié)同”為杠桿,實(shí)現(xiàn)零售金融業(yè)務(wù)“撐桿跳”。2022年中信銀行對(duì)外系統(tǒng)地闡釋了“新零售”的圖景,并首度提出“零售第一戰(zhàn)略”的發(fā)展方針。

這些變化在財(cái)務(wù)數(shù)據(jù)上也有體現(xiàn)。比如2024年中信銀行零售銀行業(yè)務(wù)板塊營(yíng)收占比為40%,相比2015年上升了17個(gè)百分點(diǎn),但對(duì)公業(yè)務(wù)營(yíng)收收入占比仍最大。2024年招商銀行零售板塊營(yíng)收占比在一半以上,不過(guò)批發(fā)金融業(yè)務(wù)營(yíng)收占比也達(dá)到四成。興業(yè)銀行未披露分板塊的盈利情況,但預(yù)計(jì)對(duì)公占比較大。

2022年以來(lái),由于居民部門(mén)收入預(yù)期下降,零售信貸風(fēng)險(xiǎn)有所暴露。同時(shí)疊加存量房貸利率下調(diào)等原因,零售業(yè)務(wù)占比越高的銀行受到的影響越大。2023年、2024年招商銀行連續(xù)兩年?duì)I收下降,而其他兩家在2024年錄得正增長(zhǎng)。

在此背景下,如何看待零售業(yè)務(wù)的定位?三家銀行給出的答案都是堅(jiān)定不移繼續(xù)發(fā)展零售業(yè)務(wù),究其原因,盡管現(xiàn)在處于周期沖擊之中,但零售業(yè)務(wù)“輕資本、弱周期、風(fēng)險(xiǎn)分散”的特點(diǎn)沒(méi)有改變。

王良在今年3月的業(yè)績(jī)會(huì)上表示,招商銀行仍然要把零售信貸業(yè)務(wù)作為重要的資產(chǎn)投放方向。綜合定價(jià)水平、風(fēng)險(xiǎn)狀況和資金成本來(lái)看,零售貸款總體的定價(jià)水平比公司貸款要高,創(chuàng)造價(jià)值的能力更強(qiáng)。

興業(yè)銀行行長(zhǎng)陳信健也表示:“與自身比,我們零售業(yè)務(wù)進(jìn)步明顯,但與先進(jìn)同業(yè)比還有較大差距。同時(shí),新形勢(shì)下零售還面臨存款定期化、中間業(yè)務(wù)收入承壓、信貸風(fēng)險(xiǎn)冒頭等行業(yè)性問(wèn)題,需要進(jìn)一步提升對(duì)零售發(fā)展規(guī)律的認(rèn)識(shí),把零售這件難而正確的事做好。”

中信銀行銀行董事長(zhǎng)方合英表示,如果零售不強(qiáng),一流就無(wú)從談起,所以建設(shè)一流銀行,零售業(yè)務(wù)從弱到強(qiáng)這個(gè)過(guò)程是繞不過(guò)去的。未來(lái)中信銀行將堅(jiān)持“零售第一戰(zhàn)略”不動(dòng)搖,堅(jiān)持以財(cái)富管理為主線(xiàn)的“新零售”路線(xiàn)不動(dòng)搖。

毫無(wú)疑問(wèn),加快零售業(yè)務(wù)發(fā)展是興業(yè)銀行、中信銀行追趕招商銀行的關(guān)鍵,但當(dāng)前發(fā)展零售業(yè)務(wù)的重點(diǎn)可能不在貸款端,而在于如何更好地服務(wù)好零售客戶(hù),在負(fù)債端及財(cái)富管理領(lǐng)域形成優(yōu)勢(shì)。因?yàn)樵诋?dāng)前居民部門(mén)加杠桿意愿不足甚至降杠桿的背景下,無(wú)論是房貸、經(jīng)營(yíng)貸,還是消費(fèi)貸、信用卡貸款要實(shí)現(xiàn)增長(zhǎng)并不容易。

而在負(fù)債端、財(cái)富管理領(lǐng)域,興業(yè)銀行、中信銀行的空間十分巨大。比如二者個(gè)人存款成本率高出招商銀行70BP左右,如果能壓降20BP或者更多,二者的盈利能力將會(huì)大大提升。

再如,財(cái)富管理方面,2024年招商銀行非存款AUM(零售客戶(hù)總資產(chǎn))11萬(wàn)億,分別是興業(yè)銀行、中信銀行的2.8倍、3.7倍。如果興業(yè)銀行、中信銀行非存款AUM能達(dá)到招行的一半,其手續(xù)費(fèi)收入也能明顯提升。

對(duì)公領(lǐng)域,受益于中國(guó)經(jīng)濟(jì)“房地產(chǎn)—地方政府—金融”三角循環(huán),過(guò)去相當(dāng)長(zhǎng)的一段時(shí)間內(nèi)房貸產(chǎn)、融資平臺(tái)相關(guān)貸款推動(dòng)了對(duì)公貸款增長(zhǎng)且收益也不錯(cuò),與此同時(shí)零售領(lǐng)域按揭貸款也高漲,中國(guó)銀行業(yè)黃金20年由此而來(lái),但近年來(lái)房地產(chǎn)、融資平臺(tái)風(fēng)險(xiǎn)開(kāi)始暴露。

現(xiàn)在舊三角循環(huán)已轉(zhuǎn)向“科技-產(chǎn)業(yè)-金融”新三角循環(huán),商業(yè)銀行如何在其中找到新的業(yè)務(wù)和商機(jī)就成為關(guān)鍵。對(duì)于三家銀行而言,這項(xiàng)競(jìng)爭(zhēng)均處于起步階段,如果興業(yè)銀行、中信銀行做得更好,未來(lái)一二十年實(shí)現(xiàn)對(duì)招行的趕超不是不可能。

目前來(lái)看,依托“商行+投行”戰(zhàn)略,興業(yè)銀行在科創(chuàng)金融、能源金融、汽車(chē)金融的布局較為切合新三角循環(huán)的方向,在競(jìng)爭(zhēng)中搶占了先機(jī)。或許正式因此,興業(yè)銀行成為首家拿到AIC牌照的股份行,但其領(lǐng)先優(yōu)勢(shì)并不顯著,招商銀行、中信銀行也有機(jī)會(huì)。

VIP課程推薦

APP專(zhuān)享直播

熱門(mén)推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)