作者 | 程實 工銀國際首席經濟學家、董事總經理、研究部主管

來源 |《中國外匯》2020年第1期

要點

盡管全球貨幣政策的整體轉向部分對沖了貿易摩擦、地緣政治風險等帶來的經濟下行壓力,但利率的長期路徑走平也蘊含著未來政策空間存在被透支的風險。

“風塵荏苒音書絕,關塞蕭條行路難”。2019年,盡管全球貨幣政策和金融條件普遍寬松,但貿易摩擦一波三折和地緣政治風險激化,改變了經濟復蘇的既有路徑,全球經濟增速將創下2008年以來的新低。展望2020年,經濟疲軟和通縮壓力仍將主導全球貨幣政策走勢,整體利率環境易松難緊:對于發達經濟體,要想通過繼續降低本已處在歷史低位的名義利率水平來維持較低的真實利率,并起到刺激經濟的作用,將有賴于貨幣政策與財政政策、結構性改革的協同;對于新興市場經濟體,在全球貿易博弈和地緣政治沖突長期化的背景下,2020年新興市場貨幣或將遭遇階段性、結構性的風險沖擊,而美元指數相對堅挺也抑制了新興市場貨幣政策的增量寬松空間。作為少有的具有寬松空間但尚未全面降息的主要經濟體,中國在結構性通脹環境中將保持貨幣政策定力,兼顧“穩健性”與“靈活度”。從貨幣政策對于投資的影響看,在全球貨幣政策延續寬松的環境下,新的挑戰與風險將漸次降臨,幣值穩定的經濟體的投資級債券和分紅率相對較高的股票,有望獲得青睞。

全球貨幣政策將延續寬松

經濟疲弱和通縮壓力之下,全球利率環境易松難緊

美聯儲2015年12月首次加息后,主要新興市場經濟體與發達經濟體的整體利率變動方向出現了先分化后收斂的情形。但好景不長,貿易摩擦和地緣政治風險的激化,生硬改變了2017年全球經濟普遍復蘇的既有路徑。2019年,美債利率頻頻倒掛牽動著市場對經濟陷入衰退的擔憂,美聯儲在內外壓力交織之下明顯“轉鴿”,三次降息配合擴表重啟,帶來了市場預期的超調式反轉。新興市場經濟體則緊隨其后且力度加碼,與發達經濟體的利差再次走闊。從2019年全球貨幣政策整體走向看(見圖1),美聯儲的轉向,引領了全球降息潮,年初至今逾30個主要經濟體開啟了降息閘門。隨著2018年部分貨幣急劇貶值的壓力消退,2019年新興市場貨幣政策被動收緊的局面有所改善,也在全球金融條件寬松的背景下獲得了一絲喘息的空間。即便2019年12月美聯儲暫停了降息,以俄羅斯、土耳其為代表的新興市場經濟體也并未停下寬松的腳步。而與此同時,疲弱的經濟表現也令歐、日的貨幣政策正常化進程一拖再拖。盡管全球貨幣政策的整體轉向部分對沖了貿易摩擦、地緣政治風險等帶來的經濟下行壓力,但利率的長期路徑走平也蘊含著未來政策空間存在被透支的風險。

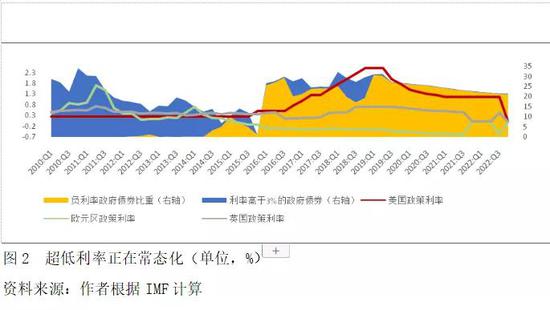

負利率政策面臨下界約束,彌合產出缺口和防范金融風險當權衡

自2012年以來,全球主要央行討論與實踐的核心議題之一就是如何突破零利率下限,以便使寬松的貨幣政策能持續刺激通脹和經濟增長。除了提高通貨膨脹目標、實施非傳統貨幣政策外,作為對現金征稅的變通,央行將基準利率調至零以下的“負利率”政策被諸多國家采用。2019年,占全球GDP約24%的經濟體重要利率落入負區間。對常規貨幣理論更大的突破在于,一些銀行開始將政策負利率轉嫁給了零售客戶。從經濟影響看,負利率環境約束了貨幣政策空間,但歷史性的利率低位客觀上也打開了部分經濟體擴張財政的空間。隨著主要央行政策利率軌道沿低位下行,債券市場的負利率將常態化,而收益率超過3%的發達經濟體政府債券占比將長期低于1%(見圖2)。在此情形下,部分發達經濟體(如作為歐元區核心國家的德國)如能果斷主動寬松財政配合貨幣政策,將有望擺脫通縮和經濟繼續失速的威脅。但學理表明,負利率常態化也面臨利率傳導有效性降低、債券市場流動性下降、銀行利潤空間收窄、金融市場分割和動蕩加劇等風險。此外,在現實世界中,負利率在達到下限前是否能起到抑制通縮的效果仍然存疑。未來數年,倘若科技未能取得跨越式突破,伴隨人口老齡化、全球化退潮及女性勞動參與率見頂,全球經濟反彈將缺乏根基。理論上講,通脹率并無下限,但負的名義利率存在邊際效用遞減和下界的明確約束。因此,能否通過繼續降低本已處在歷史低位的名義利率水平來維持較低的真實利率,起到刺激經濟的作用,學界和市場至今仍難有定論。因此,在非常規貨幣政策和高債務存量常態化的背景下,負利率這柄雙刃劍的正向作用,極大程度上依賴于監管的有效性;同時,公共開支的投向也至關重要,不僅需要滿足刺激當期的總需求,更需著眼于可以提高人力資本、潛在產出水平、可持續發展能力的方向。

中國貨幣政策在結構性通脹環境中騰挪政策空間,兼顧“穩健性”與“靈活度”

2019年11月,中國CPI同比增速達4.5%,相較10月再次躍升0.7個百分點。其主要貢獻仍為豬肉價格的沖頂(同比上升110%),帶動CPI同比增長2.64%。筆者認為,未來一段時間通脹壓力仍存。第一,核心動能豬肉價格仍在高位盤旋。高頻數據顯示,12月初的豬肉價格并未延續11月末的下行趨勢,平均批發價仍盤踞于43元/公斤以上。第二,雖然本輪通脹由“超級豬周期”推動,但仍不可忽視其超預期延續與擴散的風險。11月,蔬菜價格同比上升3.9%,從12月高頻數據看,蔬菜價格仍在繼續攀升(見圖3)。與之形成對比的是,生產端價格仍保持疲弱。11月,受基數減小的影響,PPI同比微升至-1.4%,但環比下降了-0.1%。在2019年中央經濟工作會議上,2020年政策表述中同時提及“宏觀政策要穩”與“微觀政策要活”,并在一貫的穩健貨幣政策基調下加入了“靈活適度”的新要求。筆者認為,2020年的中國貨幣政策將在方向上保持定力,而在具體力度、節奏和時序上會因勢而動。根據筆者的判斷,當前至2020年年中,中國貨幣政策的總量性工具將保持穩健,定向降準、MLF加碼敘做等結構性工具將躋身政策菜單的前列。2020年下半年,隨著通脹的較快回落,MLF降息空間會隨之擴張,全年LPR的下行空間最高或將達到50bp。

新的挑戰與風險將漸次降臨

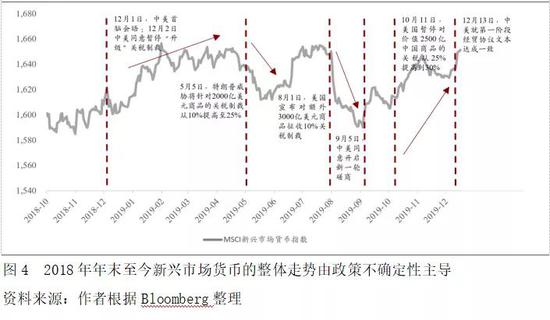

寬松力度邊際減弱滋生風險,新興市場貨幣貶值陰影難散

雖然美聯儲在轉鴿之后,或將延續寬松立場,但這并不意味著新興市場貨幣可以高枕無憂。第一,經濟政策不確定性主導近期新興市場貨幣走勢。過去一年來,對于新興市場貨幣波動風險,政策不確定性的短期影響力要高于美聯儲降息(見圖4)。隨著全球貿易博弈和地緣政治沖突的長期化,2020年新興市場貨幣或將遭遇階段性、結構性風險的沖擊,經濟內生動能和政策空間的差異也將導致幣值表現分化。第二,寬松力度邊際減弱,美元指數下行空間有限。雖然2020年美聯儲仍大概率會維持相對寬松的立場,但短期的降息增量空間不大,維持與今年同樣的降息力度幾乎不可能。此外,基于消費者信心指數仍在高位、勞動力市場相對穩健、美債利率曲線也重回陡峭,2020年美國經濟衰退的風險已大幅降低;但歐元區卻仍受英國“硬脫歐”不確定性的影響,經濟有持續疲軟的可能。二者均會對美元指數形成支撐。筆者的測算表明,2020年新興市場最危險的十大貨幣依次為:委內瑞拉玻利瓦爾、阿根廷比索、印度盧比、巴西雷亞爾、土耳其里拉、南非蘭特、印尼盾、馬來西亞林吉特、白俄羅斯盧布、越南盾。

負利率常態化帶來投資選擇挑戰,穩定票息或成為新的追逐

在主要發達經濟體整體利率水平處于并將維持在歷史低位的環境中,票面利率/派息率相對較高的低風險資產保持了“債”的屬性。低息/負息債券的總回報源于資本增值,但在超低利率的環境中,凸性作用明顯放大了高久期債券價格對于利率變動的反應幅度,進而呈現出更多的“股”性。對于支出剛性的長期投資者,匹配資產和負債久期固然會引致其對于長期低利率債券的被動需求,但考慮到超長期限低息債券的價值高波動性和持有到期策略的大范圍失效,其資產組合中能產生穩定現金流的資產仍需要維持相當比重。在此情形下,幣值穩定的經濟體的投資級債券和分紅率相對較高的股票有望獲得青睞,其中兼具升值潛力和相對高票息的人民幣債券的吸引力將進一步增強。2018年,美、日、德、英四國中,分紅率大于3%的股票主要分布于金融行業;而中國股市中,這一比例最高的為可選消費行業(見圖5)。

免責聲明:自媒體綜合提供的內容均源自自媒體,版權歸原作者所有,轉載請聯系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內容涉及投資建議,僅供參考勿作為投資依據。投資有風險,入市需謹慎。

責任編輯:郭建

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)