意見領袖丨邵宇(東方證券首席經濟學家)趙宇、陳達飛

通脹起“錨”

在描述通脹預期(inflation expectation)的作用時,Reis(2021a)比喻稱:“要回答通貨膨脹向何處去的問題,我們就像坐在海灘上的人,看著一艘隨著海流漂浮的船,試圖弄清楚它是越漂越遠,還是已經停靠在岸邊,以免為時過晚。如果有一張屏幕,顯示的是水下攝像機的畫面,哪怕是船錨的顆粒狀圖片,都將提供很有價值的信息。”“水下攝影機的畫面”或“船錨的顆粒狀圖片”指的就是通脹預期。它可以反映不同行為人對未來通脹走勢的心理預期,也發揮著“船錨”的作用。雖然通脹預期數據充滿了噪音,也時常會給出錯誤的信號,但它仍然是未來通脹錨定在何處的最有效的指標。

物價決定于商品(或服務)的供求關系,但無論是供給還是需求,都會受到通脹預期的影響。它是消費者、企業和金融市場參與者行為的重要決定因素,也是美聯儲判斷未來通脹走勢、分辨臨時通脹(或通縮)與持久通脹(通縮)、確定貨幣政策立場的重要參考。如果通脹預期上升,家庭將會購買更多的商品,投資者將從名義資產(比如債券)轉移到實物資產(如房地產),工人將要求更高的工資,公司也會向消費者轉移成本,所有這些都會導致通脹預期的自我實現。

美聯儲前主席伯恩斯(Burns)一直認為,由通脹預期驅動的工資-價格螺旋上升是高通脹的主要驅動因素。因此,他一直主張政府通過工資與物價管制來打破通脹螺旋。美國20世紀70年代大通脹的形成,石油等大宗商品價格的上漲是直接原因,但通脹的持續性卻很大程度上依賴于通脹預期的影響(Reis,2021a)。

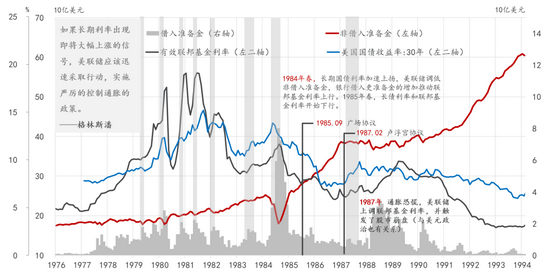

預期通脹無法直接觀測。在早期的實踐中,最具操作性和最高頻的方式是觀察長端美債利率,這是美聯儲自1951年“財政部-美聯儲協議”以來的傳統。馬丁認為,長端國債利率上行反映了金融市場參與者的通脹預期的抬升,如果它進一步蔓延到商品、服務或勞動力市場,通貨膨脹就會變為現實。沃爾克和格林斯潘時代,受“逆風而行”規則的指引,如果長端國債利率上行,美聯儲往往會提升聯邦基金利率來壓制通脹預期(見圖1)。當然,這也是最不準確的方式,因為影響美債長端利率的因素太多,如實際利率、風險溢價、流動性狀況等,這些都是時變變量。

數據來源:美聯儲,東方證券財富研究中心

數據來源:美聯儲,東方證券財富研究中心圖1 美債長端利率、通脹預期與美聯儲“逆風而行”規則

當前,美國常用的通脹預期指標有三類(見圖2):(1)基于模型(model-based)的估計值,克利夫蘭聯儲每個月會更新未來30年的CPI通脹預期,據此可得到通脹預期的期限結構;(2)基于調查(survey-based)的預期通脹率,根據調查主體的不同,可分為消費者調查(如密歇根大學消費者調查和紐約聯儲消費者調查)、商業(或企業)調查(如亞特蘭大聯儲的BIE調查)和專業預測(如費城聯儲專業預測者調查,紐約聯儲一級交易商調查等),每一類調查又有預測期限的不同,短則1年,長則5年、10年;(3)基于市場的預期通脹率,常用的有TIPs盈虧平衡通脹率和基于互換(swaps-based)的預期通脹率。

數據:美聯儲,密歇根大學,CEIC,東方證券財富研究

數據:美聯儲,密歇根大學,CEIC,東方證券財富研究圖2 美國常見的通脹預期指標

后疫情時代三類指標的共性是預期通脹的上行。克利夫蘭聯儲基于模型的通脹預期及其期限結構顯示,未來通脹率趨于下行,1年后的通脹率約為2.5%,中長期通脹會降到1.5%的水平;亞特蘭大聯儲BIE調查顯示,1年后通脹預期的中位數約為3%,其走勢與企業成本密切相關,從預期中可以看出,2022年企業的成本壓力會下降,從而可能帶動通脹下行;費城聯儲SPF調查顯示,未來5年通脹預期約為2.8%,10年約為2.5%;密西根大學消費者調查顯示,未來一年的通脹預期超過4.5%,下一個五年略低于3%;基于市場交易信息的盈虧平衡通脹率顯示,未來5-10年的通脹率的中樞約為2.5%。雖然不同類型通脹與其的數值有差異,但它們共識是:通脹壓力是短期的,進一步演化成惡性通脹的可能性較低,3季度或是頂部位置。

由于方法、對象或期限的不同,不同通脹預期指標在數值水平和波動性上都有一定的差異。亞特蘭大聯儲主席博斯蒂克(Raphael Bostic)在一次演講中表示,費城聯儲SPF調查對未來實際通脹率走勢的預測效果最好,BIE商業調查的可靠性也在增強(Bostic,2019),消費者(或家庭)調查和TIPs盈虧平衡通脹率的預測效果較差(Bauer et al.,2015)。與專家或企業相比,消費者預期更有粘性,更加滯后(Coibion et al., 2012),市場隱含的通脹預期數據則噪聲較多。

不同類型的通脹預期指標各有千秋。消費者(和家庭)雖然滯后[1],但樣本量大,方便考察更高階的分布特征;專家調查樣本量雖小,但卻有預測模型作為輔助工具;市場預期雖噪聲多,但頻率最高,對經濟基本面信息反映最迅速。Ahn和Fulton(2020)比較了基于調查的21個通脹預期指標發現:一方面,期限相同的預期通脹指標之間有一定的相關性,但相關性大小不盡相同;另一方面,短期與長期通脹預期指標的相關性較低,甚至存在負相關關系(表1)。

數據來源:Ahn & Fulton,2020;東方證券財富研究

表1 通脹預期指標的兩兩相關性

說明:數據計算期為1999年1季度至2020年1季度

實際上,分歧當中也包含著有價值的信息,而最常用的一階估計(均值或中位數)并未包含這些信息。以基于調查的通脹預期為例,如果專家、企業和消費者的預期不一致,如何去偽存真?如何綜合利用不同類型的通脹預期進行交叉驗證,以提高預測的準確率?由于最終消費價格是所有行為人共同作用的結果,專家、企業家和金融市場的投資者都是消費者,而通脹預期對他們消費行為的影響大同小異。所以,應該全面考慮他們的預期,具體有兩種技術進路:

1.在橫截面上進行綜合,除了考察分布的均值或中位數,還包括方差和偏度,綜合考察不同類型的通脹預期數據,并對歷史估計的誤差進行修正(Reis,2020a;2021b)。如果預測均值或中位數保持不變,而方差或偏度發生了變化,未來通脹演化的方向也可能發生變化。例如,如果市場通脹預期上升,但基于調查的通脹預期沒有變化,則可將其視為金融市場的噪聲。如果家庭調查的均值保持穩定,但標準差和偏度發生了變化,同時,市場調查和價格隱含的通脹預期朝著同一方向變化,則可認為通脹預期已經發生了變化。

實證結果顯示,該方法比只考慮一階矩的情況能更準確地描述基本通脹預期的變化。對于后疫情時代的通脹前景,Reis認為,通脹之“錨”也發生了漂移,但截止到2021年2季度,僅密歇根大學消費者調查顯示出通脹是持久的跡象,專家、商業和市場通脹預期與美聯儲2%通脹目標保持一致。

2.在時間序列上進行綜合,常用方法為主成分或因子分析法。Ahn和Fulton(2020)通過估計動態因子模型構建了一個共同通脹預期(Common Inflation Expectations,CIE)指數(見圖3),可以簡單地將其理解為不同類型通脹預期的加權平均。CIE指數的兩個細分指標——CIE_密歇根大學和CIE_SPF——在趨勢和波動上基本一致,但在數值上有顯著差異,前者始終高于后者。從本世紀初到2012年期間,兩個CIE指標都相對穩定,2012至2016年間持續下行,此后一直在低位震蕩,中樞分別為2%和2.6%。受疫情影響,CIE快速下行,2020年2季度開始觸底反彈,目前均已經超過疫情之前的水平。截止到2021年6月,CIE指標已經回到了2014年9月的水平。當然,CIE_SPF也只是略高于2%。從2021年8月克利夫蘭聯儲通脹預期的期限結構來看,未來一段時間預期通脹都是下降的。SPF和SPD等調查口徑的預期通脹也是下行趨勢。所以,2021年6月很可能是CIE的階段性高點。

數據來源:Ahn和Fulton,2020,東方證券財富研究

圖3 共同通脹預期(CIE)

說明:數據截止到2021年6月份

由于通脹預期發揮著錨的作用,美聯儲會密切關注其變化。在每一個半月一次的例會中,FOMC都會基于通脹預期來評估當前及未來通脹的壓力,進而確定貨幣政策立場。在2021年中期貨幣政策報告中(FED,2021),為了考察通脹是臨時的還是持久的,美聯儲在通脹預期專欄中進行了說明:一方面,TIPs盈虧平衡通脹率(5年期和10年期)的高位拐點已經出現;盈虧平衡通脹率除了包含通脹預期,還包含期限與通脹風險溢價,所以美聯儲進一步援引基于調查的通脹預期進行論證,其所選用的指標包括SPF調查、一級交易商調查(SPD)和Blue Chip調查。它們均顯示通脹是臨時的,PCE通脹率在2022年之后將回歸貨幣政策的長期目標通脹水平(2%)。美聯儲也承認短期內通脹超預期的可能性,因為密歇根大學和紐約聯儲消費調查[2]均顯示,預期通脹率在中期內都可能運行在2%以上。

大通脹年代的經驗教訓是,政策制定者應該密切關注和綜合考察通脹預期指標,去偽存真,抽絲剝繭,厘清通脹真實的“錨”,而不是主觀的、片面的或有選擇性的進行詮釋,更不能想當然地將其曲解為臨時的噪音或模糊的心理因素而不予考慮。

通脹起“錨”等帆揚!

貨幣揚“帆”

“如果你調戲通貨膨脹,它一定會嫁給你”。最肆無忌憚的“調戲”,莫過于將一切分析和政策都建立在低通脹預期的基礎之上。2008年全球危機之后,美國、歐元區和日本等主要央行資產負債表規模急劇膨脹(見圖4),至新冠疫情爆發之前,美聯儲和歐洲央行增長了4倍,日本央行增長了2倍。新冠疫情之后,各央行以更快的速度釋放流動性,美聯儲和日本央行最為激進,是更為典型的“赤字貨幣化”。如果說MMT的實踐在2008年之后阻止了一場大蕭條,以及在應對新冠疫情中阻止了一次經濟危機,那么下一個十年,MMT被證偽的可能性在不斷提升。

數據:WIND,東方證券財富研究中心

圖4 主要央行資產負債表擴張

MMT興起的背景是貨幣主義的失靈,但貨幣主義的“幽靈”從未遠去。在1965年發表的《貨幣與商業周期》一文中,彌爾頓·弗里德曼復興了古典貨幣數量論——“貨幣變動和貨幣收入、價格變動存在著一一對應的關系”。1971年出版的《美國貨幣史(1867—1960)》對此進行了充分論證。概括而言,其基本主張是:短期內,貨幣是非中性的,貨幣存量變動會影響真實經濟變量,但長期內,貨幣是中性的,只會導致價格的同比例變化。鑒于此,他們主張,貨幣供給不應該在擴張與收縮中相機抉擇,而應該遵循一定的規則,如貨幣存量增速保持2%不變,只有這樣才能穩定通脹和通脹預期。

弗里德曼的論證是充分的。在其所論證的時間區間內,貨幣存量增速與名義工資增速、通貨膨脹率的變化高度一致。問題在于,經驗規律有其適用的時代背景。弗里德曼分析的是一個相對封閉的、商品本位的世界。20世紀70、80年代以來,純信用貨幣制度和新的全球經濟、金融體系的建立直接導致了貨幣主義的失靈。美元不只在美國流通,美國的需求也不再只由美國生產來滿足。美國的廣義貨幣增速對名義工資增速和通貨膨脹率的變動不再具有解釋力。這一情形同樣適用于英國等西方國家。

關于貨幣主義的失靈,筆者給出兩點解釋:第一,廣義貨幣與通脹脫鉤的背后,是貨幣與信用的脫鉤,只有后者才能形成真實需求,從而對物價形成拉動作用。貨幣與銀行信用的脫鉤與金融自由化和金融創新相關。銀行可轉讓支付命令賬戶(NOW)就是一個案例(黑澤爾,2017)。全球金融危機之后,在基礎貨幣擴張的同時,廣義貨幣流通速度卻在下降,說明貨幣并未轉化為信用。

第二,20世紀80年代以來,通脹“大緩和”是一個全球化現象,生產、生活資料全球定價,前者甚于后者,故用單一國家的貨幣去解釋一個全球化現象,得出貨幣主義失靈的結論也不足為奇。如果將全球作為一個整體,考察全球廣義貨幣存量增速與通貨膨脹率的關系會發現,從20世紀90年代開始,兩者在周期和趨勢上的一致性高于單一國家情形。

貨幣不是通脹的充分條件,而是必要條件。歷史經驗顯示,大通脹極少在貨幣缺席的情況下出現。如果沒有美聯儲寬松的貨幣政策及其對其他國家的外溢產生的需求擴張效應,20世紀70年代全球大通脹會更為溫和(見圖5)。黑澤爾(2017)在回顧美聯儲貨幣政策史時認為,早在20世紀60年代末,美聯儲就埋下了第一次石油危機期間通貨膨脹的種子。第二次石油危機之前的1978年,米勒接替伯恩斯成為美聯儲主席,新一屆理事會都是卡特政府的支持者。他們認為,只要失業率大于5.5%,擴張性的貨幣政策就不會產生通脹。1977—1979年,美國M1同比增速達到二戰后的峰值。到1978年底,美國的通脹率已經上升到了9.6%。這是因為,在沃爾克抗擊通脹之前,美國經濟學界的共識都是,通貨膨脹是非貨幣現象。所以,凱恩斯主義者將“滯脹”全歸因于成本推動和供給沖擊(“工資-物價螺旋”)是不嚴謹的。格林斯潘認為,通脹害怕的不是貨幣,而是“財政赤字貨幣化”。

數據來源:美國勞動部,利文斯頓調查,CEIC,WIND,東方證券財富研究中心

圖5 大通脹時代的“接力”,貨幣是“燃料”

后危機時代投放的海量貨幣覆水難收。量化寬松政策治標不治本,債務驅動的需求難以形成真實繁榮。歷史不會重演,但會押韻。2020年新冠疫情沖擊與2008年大危機的沖擊存在本質不同,政策應對的方式也有較大差異。新冠肺炎疫情期間,美國M1和M2增速都達到了二戰后的峰值。居民儲蓄和勞動份額陡增,這些都是點燃通脹的“燃料”。隨著美聯儲轉而盯住平均通脹目標,其對短期通脹的容忍度將有所提升。這些轉變和差異可能終止大危機的低通脹環境,量化寬松貨幣政策不會引發通脹的邏輯在將來可能被證偽。

貨幣揚“帆”等風起!

“風”來了

20世紀80年代以來,全球通貨膨脹率持續下行。2008年全球金融危機之后,通脹率維持在歷史低位,通縮而非通脹成為貨幣政策的主要約束。主要央行或明或暗地將再通脹定為政策目標。然而,正是在被遺忘的十多年里,通脹也在蓄勢待發,那些曾經壓抑通脹的力量已漸次出現拐點,反而成了通脹向上的牽引力。

第一,2008年全球金融危機以來,全球化出現大逆轉,價值鏈分工觸及天花板,效率優先的全球化秩序備受質疑,邊際上再推動價格下行;第二,全球人口結構出現拐點,勞動力不足是長期矛盾,再疊加偏緊的勞動市場,工資菲利普斯曲線或再次傾斜;第三,通脹目標制和“逆風而行”規則的建立為中央銀行贏得了“通脹斗士”的美名,市場的通脹預期被牢牢地固定在2%(或以下)水平。在“逆風而行”規則下,2%往往被市場解讀為貨幣政策所能容忍的通脹的上限。這與2008年以來的經驗證據保持一致。但是,低通脹環境提升了央行面臨“零利率下限”約束的風險,從而擠壓了貨幣政策在促進“最大就業”方面的空間。這是美聯儲于2020年修訂新貨幣政策框架的一個重要背景,美聯儲已重回適應主義的老路上。第四,工資停滯是20世紀80年代以來通脹大緩和的重要解釋,這又與勞動力市場結構、技術進步和全球化等因素有關系。但是,拜登政府和國會民主黨進步派力推的《提高最低工資法案》或成為自下而上打通通脹鏈條的“梭子”。除此之外,氣候變暖風險和全球一致的減排行動將從供給側約束高碳排放行業產能,對能源等周期品價格形成有力支撐,從而在全球范圍內產生輸入型通脹壓力(以PPI通脹為代表)。

總結而言,拐點左側是自由市場與資本的勝利和勞動的式微——全球化和價值鏈分工提升了生產效率;全球人口紅利和前社會主義陣營國家參與到全球分工體系中,增加了勞動的供給;移民和離岸外包抑制了西方國家工資的增長;貨幣政策從“向后看”(backward looking)變為“向前看”(forward looking),確立了通脹目標制,開始管理通脹預期。拐點右側是保護主義的抬頭和進步主義的崛起——全球化逆轉,價值鏈分工面臨天花板;全球人口結構越過了老齡化拐點,勞動力市場趨于緊張;以美國為代表的西方國家深刻反思了離岸生產和外包的弊端,掀起了“回岸”生產和“再工業化”的熱潮;貨幣政策的焦點不再是自上而下壓抑物價,而是自下而上引導物價上行,以此擴大貨幣政策在促進“最大就業”和調節收入分配方面的政策空間。所以,從拐點左側到右側,通脹的阻力已轉變為動力。

人們對長期趨勢性力量的反轉往往是后知后覺的,因為它們作用于經濟的節奏是緩慢的。2008年金融危機之后,全球貿易和資本流動的規模(相對于GDP)就開始收縮,但直到英國脫歐和特朗普上臺,逆全球化才逐漸成為共識。新冠肺炎疫情沖擊百年一遇。后疫情時代的經濟運行充分暴露了價值鏈安全問題,加劇了貧富分化,讓人們充分認識到了新自由主義世界的種種不足,或將加快趨勢反轉的速度。疫情期間的經濟運行特征可作為思考未來世界的一個參照系。

以上所有這些因素的疊加提升了通脹上行的壓力,但通脹的位置還取決于它們與債務陷阱、貧富分化、新技術革命等因素的合力。債務與貧富分化是壓抑總需求和名義利率,進而導致近十年來全球經濟停滯的重要因素,短期內難以緩解;以人工智能、物聯網和大數據等技術為代表的新一代技術革命有可能緩解勞動力不足的壓力,還將提升勞動生產率。以上這兩個方面,分別從需求側和供給側,壓抑了物價或工資。

短期而言,2021年3季度或成為疫后通脹脈沖的階段性拐點,但下坡的速度將明顯慢于上坡速度。雖然前期物價漲幅較高的項目(醫療保健、汽車等)已經出現拐點,但服務業價格整體上仍受疫情的壓抑,居民預防性儲蓄傾向仍高于疫情之前,房價和房租上行仍處早期階段。中長期來看,美國通脹中樞較金融危機之后或顯著提升。鑒于近40多年來通脹持續性的下降,我們傾向于認為,除大范圍戰爭等極端情況外,長時間出現5%以上通脹率的可能性不高。如果通脹失控,則意味著:弗里德曼,大師歸來!

貨幣主義的幽靈正在全球上空盤旋。

(本文作者介紹:東方證券首席經濟學家)

責任編輯:陳嘉輝

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。