文/新浪財(cái)經(jīng)意見(jiàn)領(lǐng)袖專欄作家 梁中華

傳統(tǒng)的估值模型往往會(huì)假定企業(yè)永續(xù)經(jīng)營(yíng),但這在現(xiàn)實(shí)中其實(shí)是難以實(shí)現(xiàn)的。從2019年以來(lái),消費(fèi)、成長(zhǎng)股的表現(xiàn)要遠(yuǎn)遠(yuǎn)好于周期股,“貴”和“便宜”的背后到底是什么道理?雖然解釋的原因有很多,本專題主要從“久期”的角度做一些初步討論。

摘要

1、周期:低估值可能是常態(tài)。如果我們將2014-2016年間周期股估值的提升,看成是特殊大背景下的特例的話,周期股的“便宜”并不是這兩年才開(kāi)始的,而是從2011年以后就開(kāi)始了。而且從歷史情況看,“貴”不是周期股的常態(tài),“便宜”或許才是常態(tài)。在估值長(zhǎng)期維持在低位的情況下,主導(dǎo)周期股價(jià)格波動(dòng)的因素,更多是盈利的變化,而不是估值的變化,所以典型的周期龍頭股其實(shí)更像是類固收的資產(chǎn)。

2、估值的分化:“久期”的視角。從盈利貼現(xiàn)模型來(lái)看,一種資產(chǎn)的估值是預(yù)期壽命的增函數(shù),即壽命越長(zhǎng),估值越高。白菜的“壽命”很短,所以很難享受高估值;而黃金的壽命很長(zhǎng),估值無(wú)限大。如果大家都預(yù)期一種盈利模式不能長(zhǎng)期持續(xù),盡管短期利潤(rùn)很高,也很難享受到高估值,這就是周期股整體面臨的困境。而相反的,如果一種盈利模式能夠長(zhǎng)期持續(xù),對(duì)應(yīng)的資產(chǎn)就能夠享受到高估值,消費(fèi)、科技、醫(yī)藥行業(yè)中的優(yōu)秀公司估值比較高,就是這樣的邏輯。這種久期的配置思路,也可以推廣到房地產(chǎn)等其它大類資產(chǎn)。

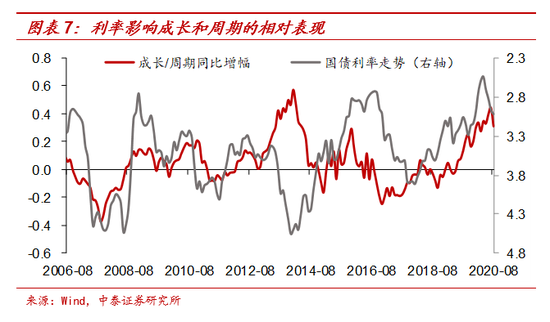

3、風(fēng)格要切換?關(guān)鍵在于利率。和債券市場(chǎng)類似,久期越長(zhǎng),價(jià)格對(duì)于利率的變動(dòng)就越敏感。長(zhǎng)久期資產(chǎn)對(duì)于利率的變動(dòng)更敏感,所以從現(xiàn)實(shí)情況來(lái)看,在利率下行的時(shí)候,成長(zhǎng)股的表現(xiàn)要優(yōu)于周期股,而利率上行的時(shí)候,成長(zhǎng)股的表現(xiàn)要差于周期股。往前看,成長(zhǎng)和周期的風(fēng)格會(huì)不會(huì)切換,關(guān)鍵還是要看利率的走勢(shì),而利率的背后是經(jīng)濟(jì)基本面的變化。我們認(rèn)為經(jīng)濟(jì)后續(xù)會(huì)先上后下,所以成長(zhǎng)、消費(fèi)等長(zhǎng)久期資產(chǎn)如果出現(xiàn)明顯調(diào)整的話,反而提供配置的好機(jī)會(huì),因?yàn)檫@些依然是經(jīng)濟(jì)下行周期中配置的大方向。

1

周期:低估值可能是常態(tài)

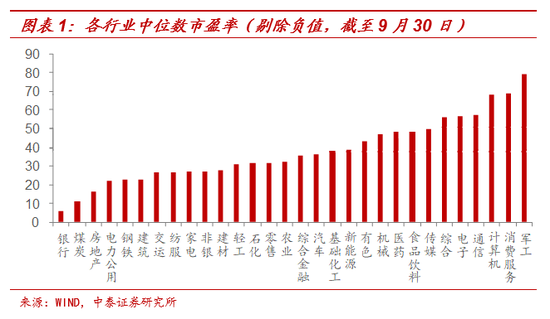

最近兩年,我國(guó)股市的結(jié)構(gòu)性特征很明顯:周期類行業(yè)估值普遍較低,而科技、醫(yī)藥、消費(fèi)類行業(yè)估值較高。例如,銀行業(yè)中位數(shù)市盈率只有6倍左右,煤炭、鋼鐵、房地產(chǎn)、建筑等行業(yè)的中位數(shù)市盈率都在25倍以內(nèi)。可以說(shuō),估值最低的行業(yè)幾乎全部是周期性行業(yè)。

而估值最高的行業(yè)主要集中在科技、醫(yī)藥、消費(fèi)等領(lǐng)域。例如,電子、通信行業(yè)中位數(shù)市盈率都在57倍附近,計(jì)算機(jī)行業(yè)市盈率達(dá)到68倍,消費(fèi)者服務(wù)行業(yè)有69倍,食品飲料、醫(yī)藥行業(yè)都在49倍附近。

而如果我們拉長(zhǎng)時(shí)間來(lái)看,傳統(tǒng)周期行業(yè)的“便宜”并不是最近兩年才發(fā)生的事情。例如在2010-2014年,煤炭行業(yè)的平均估值基本維持在20倍附近,也就是說(shuō)在歷史低位區(qū)間維持了將近4年時(shí)間,鋼鐵、房地產(chǎn)、建筑等行業(yè)也是類似的情況。

但在2014-2016年間,這些周期行業(yè)的估值有了非常明顯的提升,背后最主要的原因恐怕來(lái)自于超級(jí)寬松的貨幣環(huán)境,整個(gè)A股迎來(lái)了史無(wú)前例的大牛市行情,絕大部分股票也在2015年創(chuàng)下了歷史最高點(diǎn)。

此外,周期行業(yè)的供給側(cè)改革,整合行業(yè)內(nèi)部結(jié)構(gòu),也對(duì)估值起到了提振作用。例如盡管大多數(shù)供改行業(yè)的估值有明顯提升,但供改因素較少的銀行業(yè)市盈率從2011年以后,基本都維持在8倍以下,即使在2014-2015年行情最火熱的時(shí)候,估值也沒(méi)有突破8倍。

如果我們將2014-2016年間估值的提升,看成是特殊大背景下的特例的話,周期股的“便宜”并不是這兩年開(kāi)始的,而是從2011年以后就已經(jīng)開(kāi)始了。而且從歷史情況看,“貴”不是周期股的常態(tài),“便宜”或許才是常態(tài)。

在估值長(zhǎng)期維持在低位的情況下,主導(dǎo)周期股價(jià)格波動(dòng)的因素,更多是盈利的變化,而不是估值的變化。類似的,債券價(jià)格的走勢(shì)和基本面也高度相關(guān),所以典型的周期龍頭股其實(shí)更像是類固收的資產(chǎn)。

2

估值的分化:“久期”的視角

解釋周期行業(yè)估值低、消費(fèi)成長(zhǎng)估值高的原因有很多,比如企業(yè)盈利的成長(zhǎng)性,但我們本篇專題主要從一個(gè)“久期”的視角來(lái)做一些初步討論。

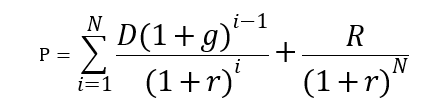

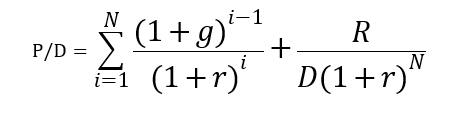

假定一種資產(chǎn)能夠存活N年,預(yù)期第一年能夠創(chuàng)造的現(xiàn)金回報(bào)是D,預(yù)期每年現(xiàn)金回報(bào)的平均增長(zhǎng)率是g,預(yù)期長(zhǎng)期利率為r,在第N年該資產(chǎn)清算時(shí)的殘值為R,那么這種資產(chǎn)的價(jià)格為

這種資產(chǎn)的估值為

如果我們進(jìn)行簡(jiǎn)單的數(shù)學(xué)求導(dǎo)和假設(shè)處理,就會(huì)發(fā)現(xiàn)資產(chǎn)的估值水平是利率的減函數(shù),即利率越低,估值越高;是預(yù)期現(xiàn)金回報(bào)增長(zhǎng)率的增函數(shù),即增長(zhǎng)率越高,估值越高;是預(yù)期資產(chǎn)壽命的增函數(shù),即壽命越長(zhǎng),估值越高。

這里我們重點(diǎn)討論資產(chǎn)壽命對(duì)估值的影響,不妨舉兩個(gè)比較極端的例子。例如,菜市場(chǎng)買的一棵大白菜,壽命是很短的,因?yàn)閹滋觳怀缘艟蜁?huì)腐爛掉。所以白菜的價(jià)格就是當(dāng)前的“殘值”,P=R,估值水平是非常低的。

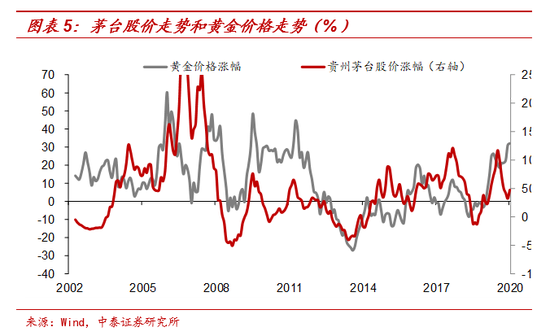

再例如,黃金是一種久期最長(zhǎng)的資產(chǎn)。持有黃金是不產(chǎn)生現(xiàn)金收益的,所以從現(xiàn)金流估值的角度看,黃金的估值是無(wú)窮大的。為什么呢?這很大程度上是因?yàn)辄S金的壽命是無(wú)限長(zhǎng)的,黃金耐腐蝕,開(kāi)采出來(lái)的黃金幾乎可以在地球上永久存在,能夠長(zhǎng)期承擔(dān)價(jià)值儲(chǔ)藏的功能。從某種程度上來(lái)說(shuō),黃金就類似于一種零息的、永續(xù)的美國(guó)國(guó)債,所以黃金價(jià)格的走勢(shì)和美債利率的走勢(shì)是高度相關(guān)的。

而對(duì)應(yīng)到股票市場(chǎng),如果大家都預(yù)期一種盈利模式不能長(zhǎng)期持續(xù),盡管短期利潤(rùn)很高,但也很難享受到高估值,這就是周期股整體面臨的困境。就像過(guò)去十多年,雖然房?jī)r(jià)一路上漲,但很少有人會(huì)認(rèn)為這種發(fā)展模式能夠持續(xù)很久。所以周期股要想提升估值其實(shí)很困難,和“白菜”的道理很類似,周期股的價(jià)格主要決定于短期盈利的高低。

而相反的,如果一種盈利模式能夠長(zhǎng)期持續(xù),對(duì)應(yīng)的資產(chǎn)就能夠享受到高估值,消費(fèi)、科技、醫(yī)藥行業(yè)中的優(yōu)秀公司估值比較高,就是這樣的邏輯。儲(chǔ)藏一棵大白菜可能很快就腐爛掉了,但是白酒可以儲(chǔ)藏幾十年,而且酒文化要發(fā)生大的轉(zhuǎn)變需要的時(shí)間也會(huì)比較久。所以我們?cè)?月份的時(shí)候提出來(lái)“買茅臺(tái)=買黃金”,二者的共性其實(shí)就是,它們都是“長(zhǎng)久期”的資產(chǎn)。

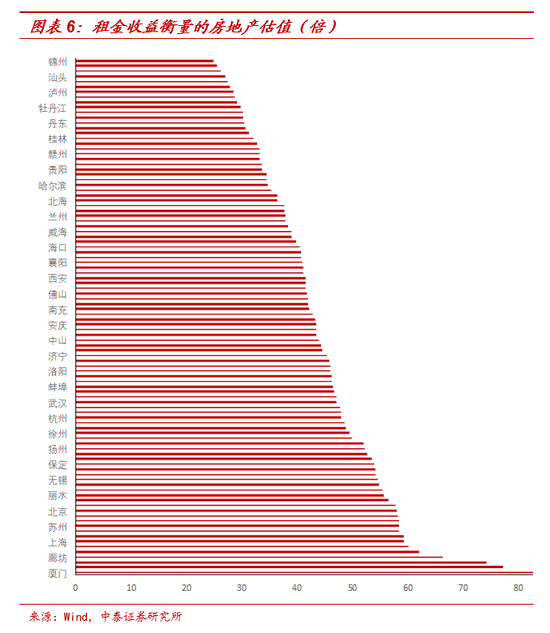

推廣到其它大類資產(chǎn)也是類似的道理,例如房地產(chǎn)市場(chǎng)。核心大城市的房地產(chǎn),有人口流入支撐,資產(chǎn)會(huì)活得更久。而人口凈流出的小城市,長(zhǎng)期需求缺乏支撐,資產(chǎn)的市場(chǎng)壽命會(huì)更短。所以從理論上來(lái)說(shuō),大城市房地產(chǎn)的估值就是會(huì)明顯高于小城市,事實(shí)上也是如此。而人口流出的中小城市估值過(guò)高,那就需要警惕了。

3

風(fēng)格要切換?關(guān)鍵在于利率

和債券市場(chǎng)類似,久期越長(zhǎng),價(jià)格對(duì)于利率的變動(dòng)就越敏感。長(zhǎng)久期資產(chǎn)對(duì)于利率的變動(dòng)更敏感,所以當(dāng)利率上行時(shí),長(zhǎng)久期資產(chǎn)的表現(xiàn)會(huì)比較差;而當(dāng)利率下行時(shí),長(zhǎng)久期資產(chǎn)表現(xiàn)會(huì)更好。所以從現(xiàn)實(shí)情況來(lái)看,在利率下行的時(shí)候,成長(zhǎng)股的表現(xiàn)要優(yōu)于周期股,而利率上行的時(shí)候,成長(zhǎng)股的表現(xiàn)要差于周期股,除了2013年“錢(qián)荒”前后有所例外。

往前看,成長(zhǎng)和周期的風(fēng)格會(huì)不會(huì)切換,關(guān)鍵還是要看利率的走勢(shì),而利率的背后是經(jīng)濟(jì)基本面的變化。我們認(rèn)為經(jīng)濟(jì)后續(xù)會(huì)先上后下,所以成長(zhǎng)、消費(fèi)等長(zhǎng)久期資產(chǎn)如果出現(xiàn)明顯調(diào)整的話,反而提供配置的好機(jī)會(huì),因?yàn)檫@些依然是經(jīng)濟(jì)下行周期中配置的大方向。

風(fēng)險(xiǎn)提示:新冠疫情,經(jīng)濟(jì)下行,政策變動(dòng)。

(本文作者介紹:中泰證券宏觀首席分析師)

責(zé)任編輯:張文

新浪財(cái)經(jīng)意見(jiàn)領(lǐng)袖專欄文章均為作者個(gè)人觀點(diǎn),不代表新浪財(cái)經(jīng)的立場(chǎng)和觀點(diǎn)。

歡迎關(guān)注官方微信“意見(jiàn)領(lǐng)袖”,閱讀更多精彩文章。點(diǎn)擊微信界面右上角的+號(hào),選擇“添加朋友”,輸入意見(jiàn)領(lǐng)袖的微信號(hào)“kopleader”即可,也可以掃描下方二維碼添加關(guān)注。意見(jiàn)領(lǐng)袖將為您提供財(cái)經(jīng)專業(yè)領(lǐng)域的專業(yè)分析。