來源:人民幣交易與研究

在即將進(jìn)入2020年之際,高盛按慣例發(fā)表了一年一度的全球跨資產(chǎn)交易的七大理念和全球10大頂級交易策略的研報,深度揭示了其關(guān)于跨資產(chǎn)交易的理念及相關(guān)10大投資策略。本刊將連續(xù)兩日發(fā)布該兩篇報告的全文翻譯。并在文后對2019年投資理念做出鏈接。

1. 全球經(jīng)濟(jì)增長穩(wěn)定

保持做多美國國債的平準(zhǔn)點;目標(biāo):1.9%,止損:1.55%。我們將10年期平準(zhǔn)點的目標(biāo)上調(diào)至1.9%。交易面臨的風(fēng)險是,如果未能達(dá)成一項初步貿(mào)易協(xié)定,增長方面的擔(dān)憂就會重新浮現(xiàn),盡管10年期的平準(zhǔn)點在某種程度上應(yīng)與此類發(fā)展隔離(表1)。

做多新興市場股票并進(jìn)行對沖。進(jìn)入2020年,我們預(yù)計新聞和數(shù)據(jù)流將繼續(xù)支持周期性資產(chǎn)。特別是對于新興市場股票,我們持正面觀點的核心是對更好收益的預(yù)期,當(dāng)前摩根士丹利資本國際(MSCI)新興市場市盈率為12.4倍,不太可能出現(xiàn)額外的估值上行(表3)。下行風(fēng)險依然存在,但在3月底前我們預(yù)計全球市場消化兩個主要的信息:(1)宏觀經(jīng)濟(jì)數(shù)據(jù)是否會再加速;(2)圍繞美國總統(tǒng)大選。鑒于我們的宏觀觀點,我們建議投資者繼續(xù)做多新興市場股票,同時對沖潛在的左尾風(fēng)險事件。一個簡單的方法是購買3月31日到期的看跌期權(quán),行使價格比現(xiàn)貨價格低5%;主要新興市場指數(shù)的看跌期權(quán)成本約為2.5%,我們認(rèn)為MSCI新興市場指數(shù)有上漲10%的戰(zhàn)術(shù)潛力(見表4)。看漲期權(quán)可能看起來也很有吸引力,但我們的核心觀點是做多MSCI新興市場,然后考慮對沖。

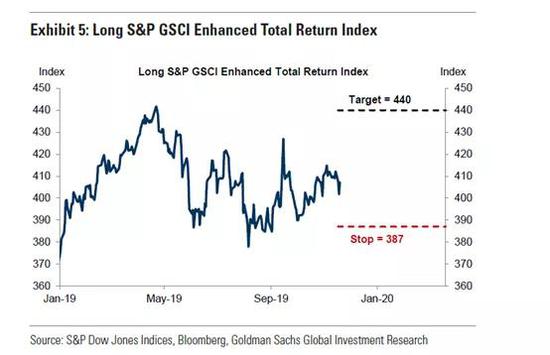

在407點做多標(biāo)普高盛商品指數(shù)(S&P GSCI)總回報指數(shù),目標(biāo)為440點(+8%收益),止損于387點(-5%虧損)。我們認(rèn)為,到2020年,舊經(jīng)濟(jì)去杠桿化仍將是一個關(guān)鍵主題,企業(yè)將更關(guān)注債務(wù)削減,而非盈利增長作為去杠桿化的方式。這表明,資本支出將繼續(xù)下降,企業(yè)將專注于利用現(xiàn)金流償還債務(wù)。資本支出下降將使現(xiàn)貨供應(yīng)吃緊,因政治不確定性加劇和庫存減少。這將使主要市場的現(xiàn)貨價格高于遠(yuǎn)期價格,從而支撐現(xiàn)貨溢價。盡管我們預(yù)計,2020年銅以外的大宗商品價格將橫向波動,但這種溢價仍是我們看漲大宗商品回報的核心觀點。

通過GSXPFYDE指數(shù),做多周期性股票VS防御類股。鑒于我們對2020年新興市場GDP的預(yù)測為4.8%,我們認(rèn)為GSXPFCDE指數(shù)有進(jìn)一步上漲10%的空間,止損于-5%(見圖7)。

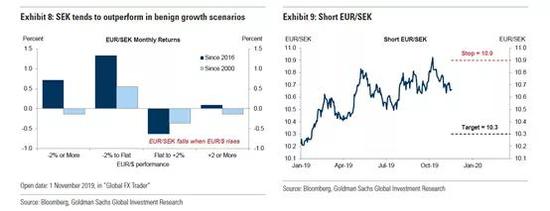

繼續(xù)做空歐元/瑞典克朗;目標(biāo):10.30,止損:10.90。作為十國集團(tuán)中最開放的經(jīng)濟(jì)體,瑞典將從全球增長的改善和歐元區(qū)衰退風(fēng)險的降低中受益。在歐元溫和走強的情況下,瑞典克朗的表現(xiàn)往往會更好(見表8)。該交易也應(yīng)受益于不對稱的貨幣政策反應(yīng)功能。盡管許多全球央行(包括歐洲央行)的降息門檻似乎低于加息,但瑞典央行已表現(xiàn)出擺脫負(fù)面領(lǐng)域的強烈愿望。因此,我們認(rèn)為瑞典央行極有可能在12月加息,即使經(jīng)濟(jì)數(shù)據(jù)進(jìn)一步惡化,也不會愿意降息。

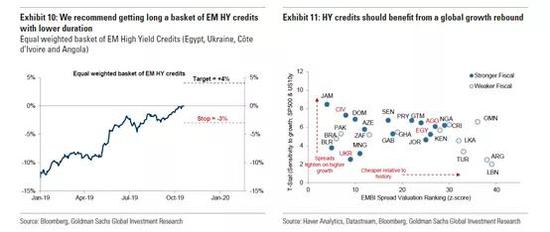

做多新興市場高收益信貸(埃及、烏克蘭、科特迪瓦和安哥拉),因其擁有更強勁的財政前景和更短的久期;總回報率目標(biāo)4%,止損于-3%。在未來幾個月周期性數(shù)據(jù)好轉(zhuǎn)的背景下,我們認(rèn)為,鑒于新興市場高收益信貸對全球增長風(fēng)險的敏感性更高,估值也更具吸引力,在財政前景更為強勁的情況下,它們的總回報仍有超越整體市場的空間。

2. 質(zhì)量為上

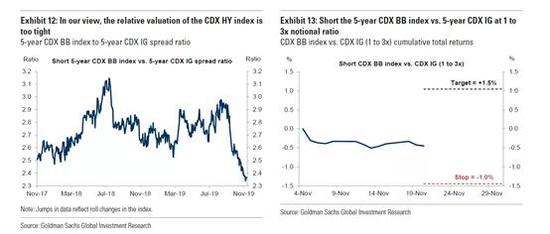

以1至3倍的名義比率,做空5年期CDX BB級指數(shù) VS 5年期CDX投資級(IG)指數(shù),初始總回報率目標(biāo)為1.5%,止損為-1%。我們認(rèn)為,近期BB級指數(shù)的出色表現(xiàn)有些過頭了,預(yù)計未來CDX 投資級的表現(xiàn)可能會更好,原因有三。首先,我們認(rèn)為,與BBB級相比,BB指數(shù)的溢價過低。第二,在CDX投資級指數(shù)的125個成分股中,有10個成分股在CDX-高收益-BB指數(shù)附近或更寬的范圍內(nèi)交易。在我們看來,這種“降級溢價”頗具吸引力,因為我們認(rèn)為,出現(xiàn)一波評級下調(diào)至高收益?zhèn)目赡苄韵鄬^小。第三,盡管今年盈利增長疲弱,推遲了大型BBB評級發(fā)行人的減債計劃,但我們最近對一些大型BBB評級發(fā)行人的資本管理進(jìn)行的審查表明,它們越來越希望利用財務(wù)靈活性和借債能力來實現(xiàn)并購和股東回報。自2019年10月29日CDX BB指數(shù)推出以來,其表現(xiàn)一直優(yōu)于CDX IG,后者為交易提供了一個有吸引力的切入點(表13)。

以1.25:1的名義比率,做空iBoxxLeveraged Loan index(杠桿貸款指數(shù))VS iBoxx HY index(高收益指數(shù)),初始總回報率目標(biāo)為3%,止損為-2%。首先,杠桿貸款市場的基本面仍然具有挑戰(zhàn)性,比高收益市場更具挑戰(zhàn)性。一個令人擔(dān)憂的趨勢是,評級譜低端的評級下調(diào)速度顯著加快,與高收益?zhèn)袌鱿喈?dāng)溫和的情況形成鮮明對比(表15)。其次,杠桿貸款市場的供需技術(shù)面已變得更加脆弱。最后,在我們看來,各部門的構(gòu)成差異有利于高收益?zhèn)袌觥?/p>

3. 美聯(lián)儲袖手旁觀

做空五年期歐元實際利率VS美元實際利率,;目標(biāo):0.75%,止損:1.15%。相對于名義利率,我們更喜歡實際利率,因為我們對美國中期通脹持溫和樂觀態(tài)度,但對歐元區(qū)通脹補償持負(fù)面態(tài)度。此外,與名義利率水平相比,實際利率差異看起來很大(表16)。

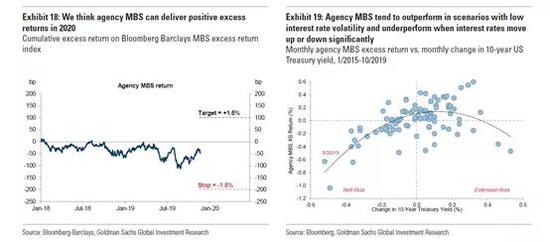

做多美國機(jī)構(gòu)MBS(抵押貸款擔(dān)保證券)、利率對沖,總回報率目標(biāo)為+1.5%,止損為-1.5%(表18)。鑒于未來政策利率變動的門檻很高,中期利率可能在窄幅區(qū)間波動,這應(yīng)會支撐機(jī)構(gòu)MBS利差。此外,與其他風(fēng)險資產(chǎn)相比,機(jī)構(gòu)MBS在2019年的表現(xiàn)明顯不佳,這為該交易提供了一個有吸引力的切入點。

維持美國2s 10s OIS(隔夜指數(shù)掉期)掉期息差曲線趨平,目標(biāo):-17bp,止損:-4bp。明年美國國庫券和息票自由浮動的背離,應(yīng)會導(dǎo)致美國掉期息差曲線出現(xiàn)結(jié)構(gòu)性趨平傾向(見圖20)。

4. 不要對抗歐洲央行

做多BTPs(意大利政府債券);目標(biāo):0.55%,止損:1.2%。歐洲政府債券收益率的壓縮已經(jīng)使整個主權(quán)信用范圍內(nèi)的風(fēng)險調(diào)整利差趨于平衡(表22)。我們認(rèn)為相對于葡萄牙,最近BTPs的疲軟為做多提供了一個有吸引力的切入點(表23)。

在歐洲市場,做多iBoxx Contingent Convertible LiquidDeveloped Market AT1(iBoxx或有可轉(zhuǎn)換流動性發(fā)達(dá)市場AT1指數(shù)),初始總回報率目標(biāo)為+4.0%,止損為-4%(表24)。

5. 英國脫歐的重大進(jìn)展

做空10年期英國國債;目標(biāo):1%,止損:0.50%。我們期待英國退歐進(jìn)程在大選后更接近解決。這不僅可以降低長期溢價,還可以讓收益率為潛在的財政擴(kuò)張定價,從而導(dǎo)致英國利率與歐元利率進(jìn)一步脫鉤(見表25)。

做空歐元/英鎊;目標(biāo):0.82,止損:0.88。脫歐相關(guān)的不確定性令英國經(jīng)濟(jì)的相對表現(xiàn)承壓,并促使中長期投資者撤出英國資產(chǎn)。如果英國在解決退歐問題上取得一些進(jìn)展,我們已經(jīng)確定了有超過1500億美元的英國資本流入可以得到釋放(見表27)。投資者可能想要考慮一種期權(quán)形式,例如歐元/英鎊的看跌價差,因為我們預(yù)測未來一年的所有英鎊升值都發(fā)生在前三個月(表28)。與此同時,英國退歐協(xié)議很可能與歐洲尾部風(fēng)險的普遍降低相一致,因此,歐元/英鎊走低和歐元/瑞士法郎走高等相關(guān)結(jié)構(gòu)也可能具有吸引力。

6. 新興市場外匯:尋求利差

做空歐元/墨西哥比索,總回報目標(biāo) (修訂至)109,止損 (修訂至)103。做空歐元和做多墨西哥比索提供了非常有吸引力的收益率:大約8%的名義年化收益率。自5個月前我們提出這一交易建議以來,到目前為止,利差占潛在總回報的一半以上(表29)。

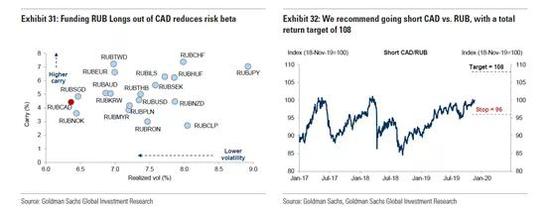

做空加拿大元/俄羅斯盧布,總回報目標(biāo)108,止損96。在總回報基礎(chǔ)上,盧布是我們在新興市場外匯市場最青睞的多頭之一。另一方面,我們建議將資金從加元中撤出,因為在一定程度上,加元對風(fēng)險情緒和油價都有著極高的敏感性。

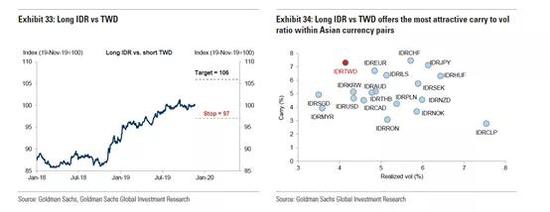

做多印尼盾/新臺幣,總回報率目標(biāo)為106,止損為97。我們認(rèn)為2020年應(yīng)該繼續(xù)有利于利差。我們青睞印尼盾,因為它的特點是高收益率、低波動性和國內(nèi)政策的良好基礎(chǔ)。印尼盾多頭的一個問題可能是全球風(fēng)險偏好波動的脆弱性,在這種情況下,風(fēng)險規(guī)避事件可能會令印尼盾承壓。考慮到這種風(fēng)險,我們建議做多印尼盾/新臺幣,而不是美元。雖然我們認(rèn)為新臺幣兌美元現(xiàn)匯可能略有升值,但我們認(rèn)為新臺幣是一種有吸引力的融資貨幣(表33)。首先,在主要貨幣中,新臺幣提供了大量的利差。其次,新臺幣對風(fēng)險相對敏感。因此,新臺幣資金可以避免非常“風(fēng)險偏好上升(risk-on)”的外匯表現(xiàn)(表33)。

7. 央行還未完全“放松”

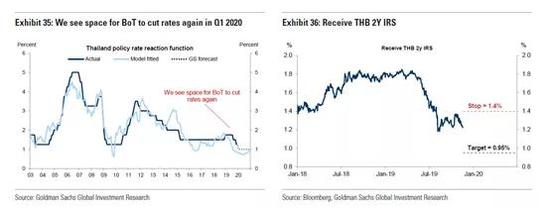

2年期泰銖的利率互換(THB 2YIRS),目標(biāo)價0.95%和止損率1.40%。泰國固定收益市場今年以來上漲了50至70個基點,在泰國央行(BOT)降息50個基點的背景下,上漲幅度越來越大。我們已經(jīng)修正了我們的觀點,并預(yù)計泰國央行在2020年第一季度再降息25個基點(見圖35)。盡管我們認(rèn)為泰國有更大的財政支出空間,其債務(wù)與GDP之比僅為42%左右(上限為60%),但公共和私人投資的進(jìn)一步延遲意味著當(dāng)局將需要再次依賴貨幣政策。此外,泰銖是今年所有新興市場中表現(xiàn)第二強勁的貨幣(兌美元上漲7%)。泰國央行已經(jīng)宣布了幾項措施來抑制泰銖的強勢,但我們認(rèn)為短期內(nèi)影響應(yīng)該是有限的。因此,在增長低于潛在水平、通脹低于目標(biāo)區(qū)間下限、匯率走強、基礎(chǔ)設(shè)施項目缺乏重大進(jìn)展的情況下,我們預(yù)計泰國央行將在2020年第一季度再次降息。

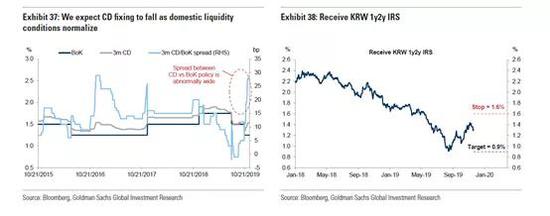

韓元的1年/2年遠(yuǎn)期,目標(biāo)為0.90%,止損為1.60%。韓國掉期市場在今年1月至8月間上漲了70個基點,主要是受韓國央行鴿派前景(該央行在2019年削減了50個基點)和美國國債收益率上漲的推動。然而,韓國韓元利率互換市場在10月和11月出現(xiàn)了30個基點的大幅回調(diào)。這一飆升逆轉(zhuǎn)了10月中旬降息25個基點所導(dǎo)致的幾乎所有跌幅,它是由技術(shù)面驅(qū)動的,而不是市場對貨幣政策立場預(yù)期變化的反映。此外,我們預(yù)計韓國央行將在2020年再削減25個基點。

(本文有刪減)

免責(zé)聲明:自媒體綜合提供的內(nèi)容均源自自媒體,版權(quán)歸原作者所有,轉(zhuǎn)載請聯(lián)系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內(nèi)容涉及投資建議,僅供參考勿作為投資依據(jù)。投資有風(fēng)險,入市需謹(jǐn)慎。

責(zé)任編輯:郭建

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)