意見領(lǐng)袖丨張瑜

事項

4月廣義財政收入同比-6%,3月同比-5%;4月廣義財政支出同比-5.3%,3月同比-7.8%。

核心觀點

一、財政發(fā)力:有支撐有隱憂

1-4月,財政發(fā)力暫為2016年有統(tǒng)計以來的同期最慢(廣義財政支出增速-2.3%,2019~23年同期分別為19.8%、1.3%、0.3%、12.8%、1.7%)。

我們提示,廣義財政發(fā)力高峰將至,5-9月數(shù)據(jù)有三大支撐,也有兩點隱憂:

(一)支撐:債務(wù)放量、收入回暖、支出低基

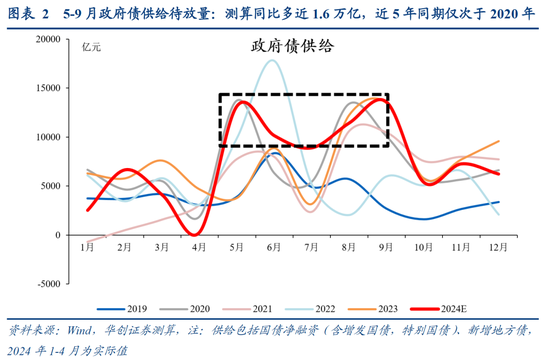

1、債務(wù)放量:測算5-9月政府債供給同比或多近1.6萬億,近5年同期僅次于2020年(+2.3萬億),增量主要是專項債(要求加快發(fā)行使用,+7300億)和特別國債(要求及早發(fā)行,將橫跨5-11月,+7400億);如果全部轉(zhuǎn)化為當(dāng)期支出,或?qū)⒗瓌?/font>5-9月廣義財政支出增速10.4個百分點。

2、收入回暖:PPI回暖或抬升稅收(1-4月稅收可比口徑僅增長0.5%),賣地收入跨過3-4月高基數(shù)(2023年4月賣地收入基本持平2022年同期)。

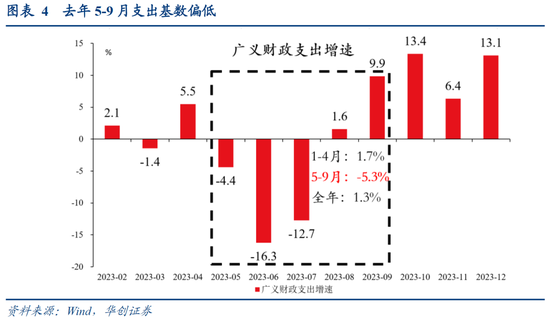

3、支出低基:去年5-9月,廣義財政支出增速-5.3%(1-4月1.7%,全年1.3%)。

(二)隱憂:化債擴散化、賣地收入加速下滑

1、化債擴散化對真實財政力度的拖累或加深。1-4月城投債凈融資同比-7500億,已接近同期專項債同比降幅(近9000億)。去年年末,市場主要擔(dān)憂12個化債重點省份;今年以來,城投債凈融資拖累大頭已由12省轉(zhuǎn)至其他省,反映化債從重點省份或擴展至全國(高風(fēng)險市縣),后續(xù)能否隨政府債供給放量重回擴張,仍需觀察。

2、賣地收入加速下滑,凸顯樓市去庫存緊迫性。4月賣地收入為2023年10月來最大降幅(-21.2%,3月-18.7%),后續(xù)去庫存政策能否對沖,仍需觀察。

二、4月財政數(shù)據(jù)點評

收入端:非稅收入占比從歷史新高回落。

支出端:跨過高基數(shù)重回高增,增發(fā)國債資金持續(xù)形成支出。

廣義財政:賣地收入降幅近半年最大,凸顯樓市去庫存緊迫性。

風(fēng)險提示:國債發(fā)行超預(yù)期,通脹下行超預(yù)期,賣地收入超預(yù)期。

報告目錄

報告正文

一、財政發(fā)力:有支撐有隱憂

1-4月,財政發(fā)力暫為2016年有統(tǒng)計以來的同期最慢(廣義財政支出增速-2.3%,2019~23年同期分別為19.8%、1.3%、0.3%、12.8%、1.7%)。

我們提示,廣義財政發(fā)力高峰將至,5-9月數(shù)據(jù)有三大支撐,也有兩點隱憂:

(一)支撐:債務(wù)放量、收入回暖、支出低基

1、債務(wù)放量:我們測算5-9月政府債供給同比多近1.6萬億,近5年同期僅次于2020年(+2.3萬億),增量主要是專項債(要求加快發(fā)行使用,+7300億)和特別國債(要求及早發(fā)行,將橫跨5-11月,+7400億);如果全部轉(zhuǎn)化為當(dāng)期支出,將拉動5-9月廣義財政支出增速10.4個百分點。

2、收入回暖:PPI回暖或抬升稅收(1-4月稅收可比口徑僅增長0.5%);賣地收入跨過3-4月高基數(shù)(據(jù)統(tǒng)計局,2023年3月份起房地產(chǎn)銷售迎來“小陽春”,3月份當(dāng)月新建商品房銷售面積是去年各個月中最高的。4月份當(dāng)月新建商品房銷售額增速和銷售面積增速是去年12個月中最快的;2023年4月賣地收入基本持平2022年同期)。

3、支出低基:去年5-9月,廣義財政支出增速-5.3%(1-4月1.7%,全年1.3%)。

(二)隱憂:化債擴散化、賣地收入加速下滑

1、化債擴散化對真實財政力度的拖累或加深。1-4月城投債凈融資同比-7500億,已接近同期專項債同比降幅(近9000億)。去年年末,市場主要擔(dān)憂12個化債重點省份;今年以來,城投債凈融資拖累大頭已由12省轉(zhuǎn)至其他省,反映化債從重點省份或擴展至全國(高風(fēng)險市縣),后續(xù)能否隨政府債供給放量重回擴張,仍需觀察。

2、賣地收入加速下滑,凸顯樓市去庫存緊迫性。4月賣地收入為2023年10月來最大降幅(-21.2%,3月-18.7%),后續(xù)去庫存政策能否對沖,仍需觀察。

二、4月財政數(shù)據(jù)點評

(一)收入端:非稅收入占比從歷史新高回落

4月,財政收入同比-2.7%(3月-2.4%),扣除去年同期中小微企業(yè)緩稅入庫抬高基數(shù)、去年年中出臺的部分減稅政策翹尾減收等特殊因素影響后,可比增長2%左右(1-3月可比增長2.2%左右)。

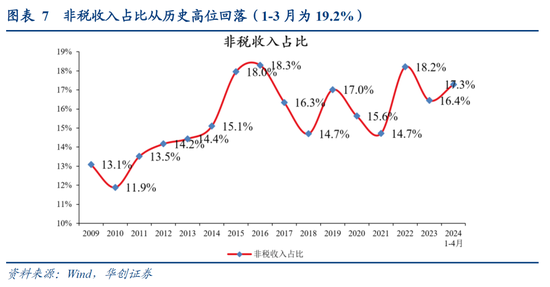

分稅收和非稅收入看,非稅收入占比從歷史新高回落,開年主要由稅收被動推升。4月,稅收增速-4.9%(3月-7.7%);非稅增速5.8%(3月12.2%)。此前Q1非稅收入占公共財政收入比重創(chuàng)歷史新高(19.2%),引發(fā)市場討論,1-4月非稅收入占比17.3%,較歷史新高回落;分析開年非稅占比較高的原因,主要由偏弱的稅收被動推升,而非主動大幅增收(圖7~9)。

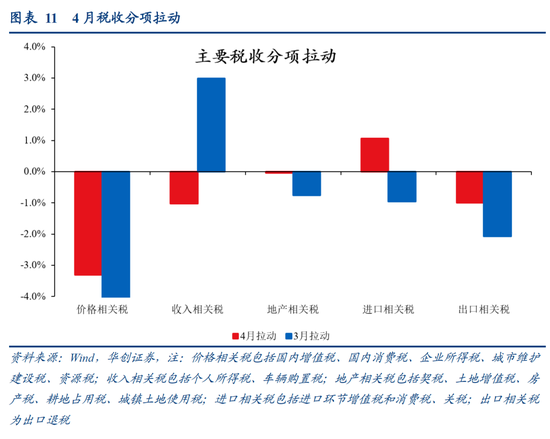

分稅種看,主要稅種偏弱,除特殊因素影響外,仍反映價格壓制,個稅受基數(shù)影響重回拖累:國內(nèi)增值稅、企業(yè)所得稅兩大主力稅種拖累稅收增速3個百分點(3月拖累4.8個百分點),除特殊因素影響外,仍反映PPI低迷、價格壓制,二季度有望改善:個稅拖累稅收增速0.9個百分點(3月拉動3.4個百分點),或反映3月年終獎錯位入庫后,基數(shù)影響重回主導(dǎo)(去年年中出臺的提高個人所得稅專項附加扣除標(biāo)準(zhǔn)政策翹尾減收等)。

地產(chǎn)相關(guān)稅仍拖累,拖累稅收增速0.04個百分點(3月拖累0.8個百分點),同時賣地收入降幅為2023年10月以來最大(-21.2%),部分受去年同期“小陽春”高基數(shù)影響,亦凸顯樓市去庫存緊迫性。

外貿(mào)相關(guān)稅轉(zhuǎn)拉動,拉動稅收增速0.1個百分點(3月拖累3個百分點),主要是出口退稅拖累減少的同時(拖累1個百分點,3月拖累2.1個百分點),進口環(huán)節(jié)稅轉(zhuǎn)拉動(拉動1.1個百分點,3月拖累1個百分點),驗證進口超預(yù)期。

(二)支出端:跨過高基數(shù)重回高增,增發(fā)國債資金持續(xù)形成支出

4月公共財政支出重回高增(6.1%,3月-2.9%),或已跨過去年Q1集中結(jié)算疫情費用推升的高基數(shù)。

分支出類型看,增發(fā)國債相關(guān)支出仍突出:4月三項代表性民生類支出(社保就業(yè)、衛(wèi)生健康、教育)合計拉動支出增速1.2個百分點(3月拖累1.1個百分點);基建類支出(城鄉(xiāng)社區(qū)、交通運輸、農(nóng)林水)合計拉動支出增速1.5個百分點(3月拖累0.9個百分點),其中,城鄉(xiāng)社區(qū)、農(nóng)林水增速分別達8.5%、11.8%,反映增發(fā)國債資金持續(xù)形成支出。科技環(huán)保支出合計拉動支出增速1.3個百分點(3月拖累0.9個百分點)。

(三)廣義財政:賣地收入降幅近半年最大,凸顯樓市去庫存緊迫性

4月政府性基金收入增速持續(xù)下探(-18.2%,3月-15.9%),主要是賣地收入為2023年10月來最大降幅(-21.2%,3月-18.7%),如上文所述,部分受去年同期“小陽春”高基數(shù)影響,亦凸顯樓市去庫存緊迫性;廣義財政收入增速連續(xù)第四個月回落(-6%,3月-5%),后續(xù)有望受益于兩股力量:PPI回暖或抬升稅收,樓市去庫存或提升后續(xù)土地市場表現(xiàn)。

政府性基金支出增速持續(xù)下探,為2023年6月以來新低(-35.9%,3月-23.3%),除賣地收入安排支出偏低外,主因開年專項債發(fā)行偏慢,拉低廣義財政支出增速(-5.3%,3月-7.8%)。5月起,受益于專項債加快發(fā)行使用和特別國債及早發(fā)行,廣義財政支出有望明顯提速。

(本文作者介紹:中國人民大學(xué)國際貨幣研究所研究員)

責(zé)任編輯:張文

新浪財經(jīng)意見領(lǐng)袖專欄文章均為作者個人觀點,不代表新浪財經(jīng)的立場和觀點。

歡迎關(guān)注官方微信“意見領(lǐng)袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領(lǐng)袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關(guān)注。意見領(lǐng)袖將為您提供財經(jīng)專業(yè)領(lǐng)域的專業(yè)分析。